I. Cập nhật kết quả kinh doanh quý 1/2018

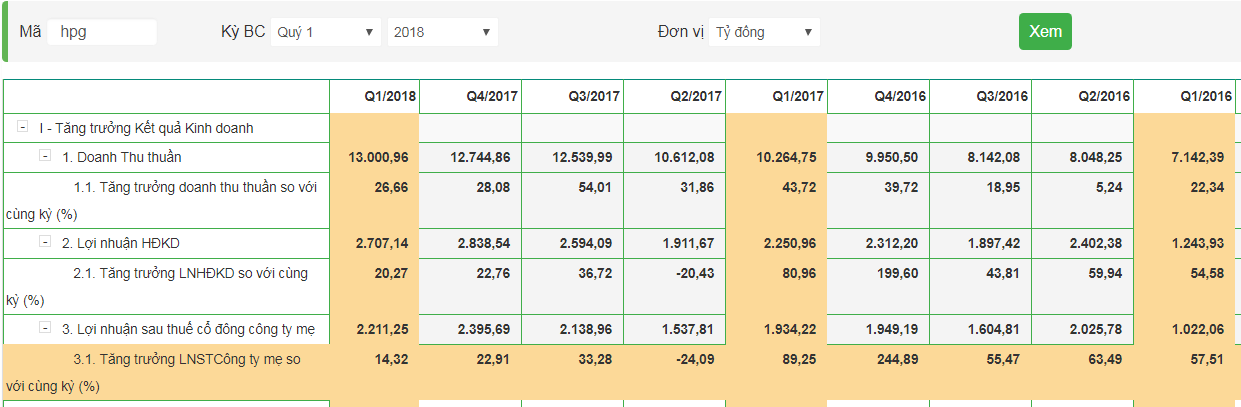

Theo báo cáo tài chính Quý 1/2018, so với cùng kỳ quý 1/2017, Do tăng trưởng mạnh mẽ ở tất cả các mảng nên Doanh thu thuần đạt 13 nghìn tỷ đồng tỷ đồng, tăng trưởng 26,66%. Trong kỳ do giá nguyên vật liệu đầu vào tăng cao hơn nên Biên lợi nhuận thấp hơn cùng kỳ và đạt 22,81%. HPG kiểm soát khá tốt chi phí bán hàng và quản lý doanh nghiệp, tỷ lệ các chi phí này trên doanh thu chỉ đạt ở mức 1,99%. Kết quả cuối cùng, lợi nhuận sau thuế đạt 2211 tỷ đồng, tăng trưởng 14,32% so với cùng kỳ. Kết quả kinh doanh của HPG qua các quý như sau:

Hình 1. Kết quả kinh doanh HPG qua các quý

II. Về Hiệu quả hoạt động

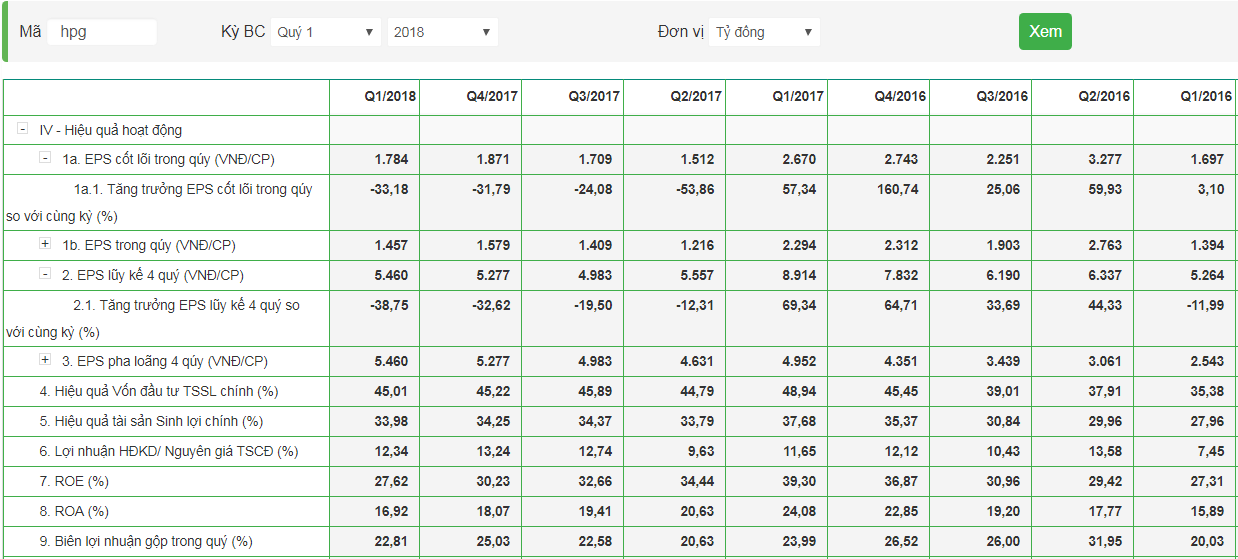

Do Trong năm 2017 2017, HPG huy động vốn để thực hiện dự án Dung Quất nên Vốn góp chủ sở hữu tăng gần 80%. Chính vì vậy, mặc dù Kết quả kinh doanh tăng lên, nhưng các chỉ số EPS, ROE, ROA thấp hơn so với cùng kỳ.

Tuy nhiên, để có cái nhìn toàn diện hơn về hiệu quả kinh doanh của HPG, cần phải loại bỏ các tài sản chưa sinh lợi như xây dựng cơ bản dở dang, Vì thế chúng tôi sử dụng chỉ số Hiệu quả tài sản sinh lợi chính ( Chỉ số này được tính bằng cách lấy lợi nhuận kinh từ hoạt động kinh doanh chia cho các tài sản đang sinh lợi như tồn kho, phải thu, các tài sản cố định đang sản xuất,...). Chỉ số này đạt gần 34% và thấp hơn so với cùng kỳ không đáng kể.

Mặc dù trong kỳ, các chỉ số tài chính kém hơn. Nhưng vẫn đạt các tiêu chuẩn của hệ thống. Lũy kế 04 quý EPS đạt 5460 đồng, ROE = 27,62% và Hiệu quả tài sản sinh lợi vẫn ở mức cao gần 34%. Những kết quả này là chấp nhận được với một công ty đang đầu tư mạnh để nâng cao công suất

Hình 2. Hiệu quả hoạt động của HPG

III. Về cơ cấu tài chính và dòng tiền

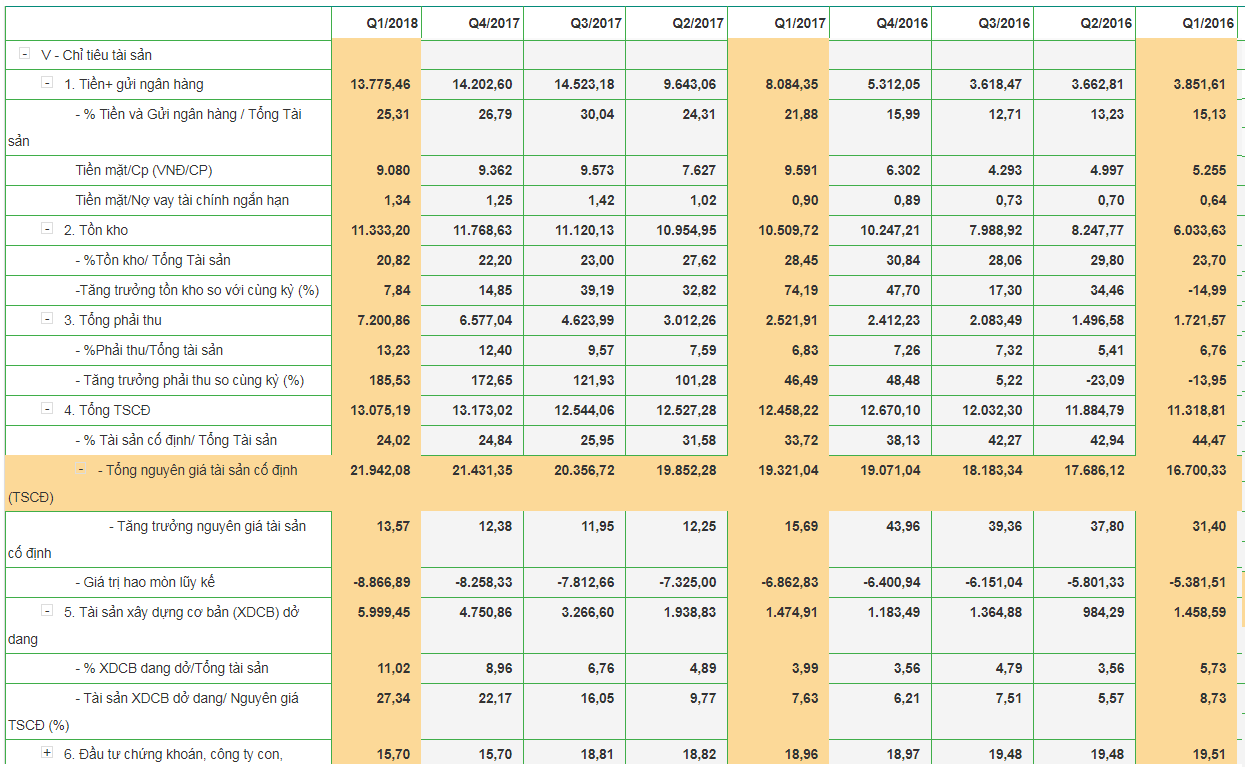

a. Trong cơ cấu tài sản:

Lượng tiền mặt và gửi ngân hàng vẫn chiếm tỷ trọng cao, đạt 13.775,46 tỷ đồng tương ứng với 25,32% Tổng tài sản. Lượng hàng tồn kho đạt hơn 11.333, 2 tỷ đồng, tăng khoảng 7% so với cùng kỳ. Khoản phải thu mặc dù tăng khá mạnh lên gần 7200 tỷ đồng nhưng vẫn chỉ chiếm khoảng 13,23% tổng tài sản, chưa phải là mức đáng kể đối với một công ty sản xuất.

Điều khiến chúng tôi chú ý nhất trong cơ cấu tài sản của HPG đó là lượng tài sản xây dựng cơ bản dở dang đang đạt ở mức cao gần 6000 tỷ đồng. Đây chính là động lực phát triển của HPG trong tương lai, khi các tài sản này được đưa vào vận hành và sử dụng

Hình 3. Cơ cấu tài sản của HPG

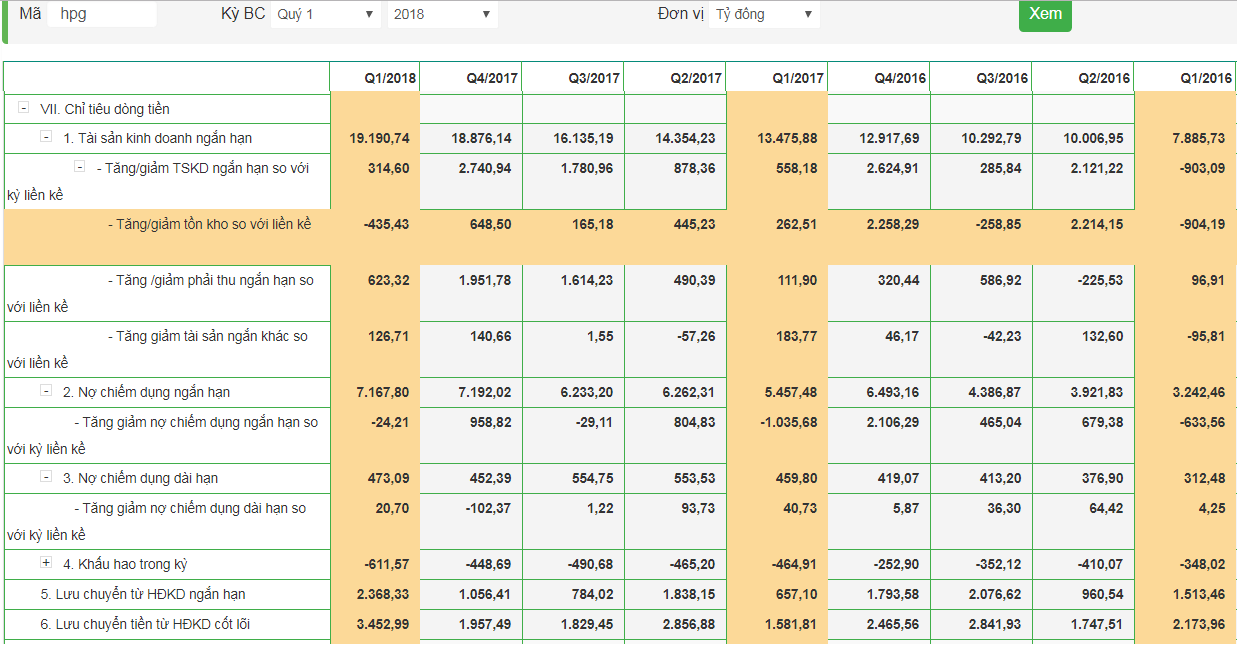

b. Về dòng tiền Hoạt động kinh doanh:

So với quý liền kề, Vốn chiếm dụng trong kỳ của HPG không đáng kể. Trong khi đó, tồn kho giảm 435,43 tỷ đồng, phải thu tăng lên 623,32 tỷ đồng. Chính vì vậy, nhu cầu vốn cho các tài sản này đạt 314,6 tỷ đồng. Nhưng con số này khá nhỏ bé so với lợi nhuận mà HPG làm ra, chính vì vậy, lưu chuyển tiền từ hoạt động kinh doanh cốt lõi của HPG vẫn dương và có tiền tích lũy trong kinh doanh

Hình 4. Lưu chuyển tiền từ HĐKD của HPG

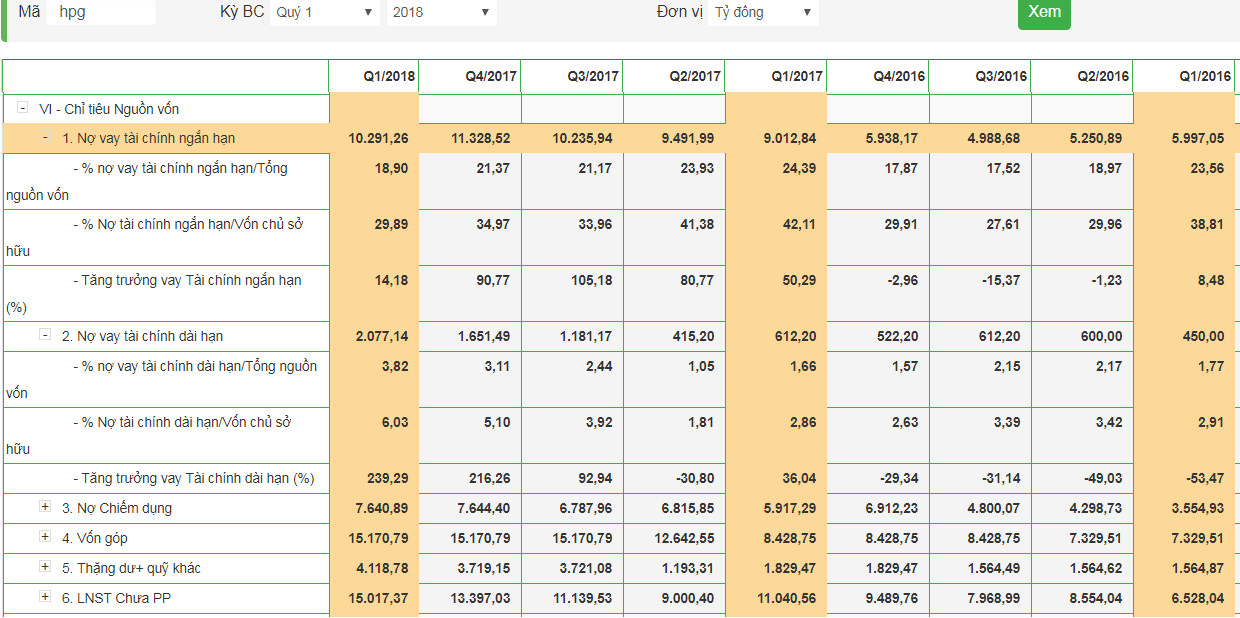

c. Cơ cấu nguồn vốn

Do nhu cầu xây dựng nhà máy thép Dung Quất nên HPG huy động vốn vay ngắn hạn tài chính. Vón vay này tăng mạnh từ quý 1/2017, và ở quý 1/2018 lượng nợ vay tài chính đạt ở mức 10291 tỷ đồng. Chiếm 18,9% so với Tổng nguồn vốn. Ngoài ra lượng nợ này khi so sánh với lợi nhuận làm được trong một quý thì cũng chỉ gấp khoảng 5 lần . Đối với một công ty sản xuất lại đang trong quá trình xây dựng, chúng tôi cho rằng đâylà mức hợp lý.

IV. Một số điểm nhấn đầu tư đáng chú ý khác

- Giá nguyên vật liệu đầu vào chính là than mỡ và quặng sắt đều có xu hướng giảm từ cuối quý I đến nay. Giá quặng sắt và than mỡ thế giới bình quân trong tháng 4 và tháng 5 đã giảm tương ứng 11% và 19% so với mức bình quân trong quý I. Trong khi đó, Giá thép HPG trong 2 tháng đầu quý II đã tăng 4% so với bình quân quý I. Diễn biến ngược chiều giữa giá nguyên liệu và giá bán đầu ra có thể giúp biên lợi nhuận quý II của HPG tăng so với quý I.

- Công suất tăng gấp 3,5 lần sau khi Khu liên hợp Dung Quất đi vào hoạt động. Tổng công suất sản xuất thép của HPG có thể đạt tối đa 7 triệu tấn/năm sau khi Dung Quất hoàn thành toàn bộ, tăng gấp 3,5 lần so với hiện nay. Triển vọng tiêu thụ của Dung Quất rất lạc quan.

- Vị trí của Dung Quất sẽ giúp HPG chiếm được thị phần miền Nam khi chi phí vận chuyển giảm mạnh so với hiện nay. Giá thành sản xuất của Dung Quất sẽ cạnh tranh hơn rất nhiều so với các doanh nghiệp thép miền Nam. Với công nghệ lò cao tương tự như khu liên hợp Hải Dương, và quy mô sản xuất lớn hơn rất nhiều, vị trí cảng nước sâu giúp giảm chi phí nhập khẩu quặng sắt và than coke… giá thành sản xuất thép của Dung Quất có thể tương đương với Khu liên hợp Hải Dương hiện tại – đồng nghĩa với việc thấp hơn khoảng 10% - 20% so với bình quân ngành thép.

- Ngoài ra, khả năng cạnh tranh với Formosa cũng hoàn toàn khả thi khi suất vốn đầu tư của HPG đang thấp hơn rất nhiều. Trong tổng mức đầu tư của giai đoạn 1 Dung Quất đã công bố (20.000 tỷ đồng) đã bao gồm chi phí giải phóng mặt bằng và xây dựng cầu cảng tiếp nhận hàng cho cả 2 giai đoạn, do đó rất khó có thể tính được tổng mức đầu tư thực tế cho riêng 2 triệu tấn thép cuộn cán nóng của giai đoạn 2. Tuy nhiên, ngay cả tính tổng vốn đầu tư của cả 2 giai đoạn (40.000 tỷ đồng) chia cho công suất của riêng giai đoạn 2 (2 triệu tấn HRC), sẽ tương đương suất vốn đầu tư 889 USD/tấn (đồng nghĩa với việc suất vốn đầu tư của giai đoạn 2 sẽ thấp hơn rất nhiều). Trong khi suất vốn đầu tư giai đoạn 1 của Formosa đã là 1.408 USD/tấn thép (10 tỷ USD cho 7,1 triệu tấn thép HRC), gấp 1,6 lần so với mức tính toán ở trên.

- Đến năm 2020, khi hoàn thành khu liên hợp gang thép, sản lượng Hòa Phát sẽ đạt khoảng 7 triệu tấn, đứng nhất nhì khu vực Đông Nam Á và đứng trong top 50 công ty thép lớn nhất thế giới

Với các động lực tăng trưởng như vậy, chúng tôi đánh giá HPG có thể tăng trưởng kép khoảng 30% trong 2 năm tới, cùng với mức P/E của Hòa phát đang ở mức thấp khoảng 10,5. Chúng tôi đưa ra khuyến nghị mua đối Với HPG. Mục tiêu giá trong khoảng 1 năm là 75000 đ

Đây là các khuyến nghị dựa trên yếu tố cơ bản của doanh nghiệp. Còn về thời điểm mua bán phụ thuộc nhiều yếu tố, nhà đầu tư hãy liên hệ với chúng tôi để được tư vấn hợp lý.

Để nhận được các khuyến nghị cổ phiếu chuyên sâu, xác định điểm mua/bán, giá mục tiêu và giá cutlost Quý nhà đầu tư vui lòng liên hệ với các chuyên gia của Đầu Tư Xu Hướng theo một trong các cách sau:

- KÊNH ĐĂNG KÝ MỞ TÀI KHOẢN CHỨNG KHOÁN VÀ TƯ VẤN: TẠI ĐÂY

- Livechat ở bên góc phải màn hình.

- Hotline: 0986.307.486 hoặc 0985.879.385

- Skype: dautuxuhuong

- Email: [email protected]

- Fanpage: www.fb.com/dautuxuhuong/