I. Nhận định thị trường

1.1. Điểm nhấn giao dịch ngày 09/11/2016:

Thị trường giảm điểm ngay từ đầu phiên trong bối cảnh các thị trường trong khu vực giảm điểm mạnh trước khả năng thắng cử Tổng thống của Donald Trump. Đến đầu phiên giao dịch chiều, khi khả năng Donald Trump thắng cử lên đến rất cao, làn sóng bán tháo cổ phiếu đẩy VN-Index có lúc mất gần 20 điểm mất kháng cự mạnh EMA 100 ở mức 662, các cổ phiếu đồng loạt giảm điểm mạnh. Tuy nhiên, VN-Index hồi phục ngay trong phiên chiều và lấy lại gần 14 điểm đã mất, đóng cửa ở mức 670.26 (-0.92%), HNX-Index cũng hồi phục trong phiên để đóng cửa ở mức 80.11 (-1.41%). Toàn thị trường không có mã nào giảm sàn, cho thấy đà bán tháo đã hoàn toàn chấm dứt ở cuối phiên giao dịch và tâm lý nhà đầu tư không quá bi quan. Thanh khoản thị trường tăng mạnh khi nhà đầu tư tham gia bắt đáy, có tổng cộng 129 triệu cổ phiếu tương đương giá trị giao dịch là 2858 tỷ được trao tay trên sàn HSX. PNJ là cổ phiếu vốn hóa lớn đi ngược lại thị trường trong phiên hôm nay cùng với BID, MWG và BIC. Trong khi đó, nhóm ngân hàng gồm VCB, CTG, STB, MBB điều chỉnh khá mạnh. Hầu hết các nhóm ngành đều giảm điểm. Bia là ngành giao dịch tích cực nhất trong phiên với một vài cổ phiếu duy trì đà tăng mạnh như SMB, THB, BSP. BHN tạm ngừng chuỗi tăng trần và đóng cửa giảm 5.3%

1.2. Nhận định thị trường

Chỉ số VNindex ngày 09/11/2016[/caption]

Chỉ số VNindex ngày 09/11/2016[/caption]

Như đã nhận định trước đó, bất ngờ luôn có thể xảy ra khiến cho thị trường biến động mạnh. Donald Trump thắng cử là bất ngờ lớn trong phiên giao dịch hôm nay đối với tâm lý nhà đầu tư khiến bán tháo xuất hiện ở đầu phiên buổi chiều nhưng lực cầu bắt đáy đã thu hẹp đà giảm điểm của VN-Index. VN-Index có thể sẽ giao dịch cân bằng hơn trong phiên giao dịch tiếp theo và được kỳ vọng sẽ tiếp tục vận động trong vùng 670 - 690. Nhà đầu tư được khuyến nghị tiếp tục giữ tỷ trọng cổ phiếu ở mức hợp lý trong khi theo dõi vận động của VN-Index sau khi các yếu tố tác động bên ngoài như bầu cử Tổng thống Mỹ lắng xuống đặc biệt là cần tìm ra động lực để thị trường tăng trưởng tiếp để có chiến lược giao dịch phù hợp.

II. Nhận định các nhóm ngành

2.1. Các mã ngân hàng nhìn chung giảm với VCB & CTG giảm dù BID tăng. EIB đóng cửa tại tham chiếu trong khi ACB; STB và MBB đều giảm.

KQKD 9 tháng của MBB khả quan như kỳ vọng. Triển vọng tích cực. Tiếp tục duy trì đánh giá Khả quan.

GHI NHẬN CHÍNH – KQKD Q3 được cải thiện đã ảnh hưởng tích cực giúp KQKD 9 tháng khả quan trở lại. Tăng trưởng tín dụng cao và tăng trưởng huy động thấp dẫn đến hệ số LDR tăng. Chúng tôi vẫn thận trọng về triển vọng cải thiện NIM và cho rằng khả năng tỷ lệ NIM giảm đáng kể trong năm 2016 là không tránh khỏi. Chúng tôi đã điều chỉnh một chút dự báo tăng trưởng tín dụng và tăng trưởng huy động cũng như tỷ lệ NIM và chi phí hoạt động. Hiện chúng tôi dự báo LNTT năm 2016 tăng trưởng 12,9% và đạt 3.636 tỷ đồng; đồng thời dự báo LNTT năm 2017 tăng trưởng 19,8% và đạt 4.354 tỷ đồng.

HÀNH ĐỘNG – Tiếp tục duy trì đánh giá Khả quan nhờ các yếu tố căn bản tốt. Định giá rẻ với P/E dự phóng là 9 lần và P/B dự phóng là 0,97 lần. Đây là một trong những ngân hàng tốt nhất trong ngành với hệ số LDR thấp và hệ số CAR cao. Triển vọng tăng trưởng năm sau sẽ tùy thuộc vào khả năng cải thiện tỷ lệ NIM; và điều này lại tùy thuộc vào sự tăng trưởng cho vay khách hàng cá nhân. Hiện room đã đầy trở lại. Việc giá cổ phiếu MBB diễn biến kém hơn mặt bằng chung thị trường do MBB có cơ cấu cổ đông khá tập trung có thể là mối quan ngại cho NĐT.

Lợi nhuận tăng trưởng nhờ chi phí dự phòng thấp – MBB (Khả quan) đã công bố KQKD Q3 khả quan với LNTT chưa soát xét là 926,3 tỷ đồng (tăng 27,8% so với cùng kỳ). Cho cả 9 tháng, LNTT đạt 2.788,5 tỷ đồng, tăng 9,2% so với cùng kỳ với lợi nhuận trước trích lập dự phòng giảm 7,9% nhưng chi phí dự phòng cũng giảm mạnh 33,6%. Theo đó LNTT 9 tháng đã hoàn thành 77% kế hoạch cả năm của ngân hàng và bằng 76,7% dự báo của HSC.

Tín dụng tăng mạnh 19,97% so với đầu năm và tăng 28% so với cùng kỳ - Tổng dư nợ cho vay tăng 19,97% so với cùng kỳ lên 145.585 tỷ đồng. Trong đó, cho vay khách hàng cá nhân là động lực tăng trưởng chính, tăng 33,7% so với đầu năm và đạt 41.834 tỷ đồng; đóng góp 28,74% vào tổng dư nợ cho vay tại thời điểm cuối tháng 9 (tại thời điểm cuối năm 2015 là 25,78%). Cho vay các công ty tư nhân tăng 19,4% lên 72.337 tỷ đồng; tương đương 49,7% tổng dư nợ. Trong khi đó cho vay DNNN giảm 2,2% so với đầu năm xuống còn 23.426 tỷ đồng; bằng 16,1% tổng dư nợ.

Cho vay BĐS và hộ gia đình đóng góp chủ yếu vào tăng trưởng. Cho vay BĐS tăng 44,4% so với đầu năm lên 6.646 tỷ đồng; tương đương 4,6% tổng dư nợ. Cho vay hộ gia đình tăng 39% so với đầu năm và đạt 31.259 tỷ đồng; tương đương 21,5% tổng dư nợ cho vay. Cho vay ngành sản xuất và chế biến cũng tăng mạnh, tăng 23,6%. Vào đầu năm, NHNN đã đưa ra chi tiêu tăng trưởng tín dụng là 20% cho MBB. Và chỉ sau 9 tháng MBB đã đạt chỉ tiêu trên và NHNN đã nâng chỉ tiêu tăng trưởng tín dụng cả năm cho MBB lên 22%.

Cho vay dài hạn có xu hướng tăng nhanh hơn – Cho vay kỳ hạn ngắn tăng 13,3% so với đầu năm lên 70.592 tỷ đồng trong khi cho vay trung dài hạn tăng 26,9% lên 73.131 tỷ đồng và đóng góp 50,2% tổng dư nợ cho vay (tại thời điểm cuối năm 2015 là 47,5%).

Cả cho vay ngoại tệ và tiền đồng tăng mạnh. Cho vay ngoại tệ tăng 30,7% so với đầu năm lên 23.620,9 tỷ đồng, bằng 16,2% tổng dư nợ cho vay. Cho vay tiền đồng tăng 18,1% so với đầu năm lên 121.954,5 tỷ đồng. Trái ngược với các ngân hàng khác trong ngành, cho vay ngoại tệ của MBB đã tăng mạnh do MBB có hệ số LDR ngoại tệ thấp. Tuy nhiên, do tỷ lệ NIM cho vay ngoại tệ thấp hơn cho vay tiền đồng (điều này chỉ đúng với MBB vì phần lớn các khoản cho vay bằng USD có lãi suất thấp hơn bình thường, từ 2,65 đến 4,75%) nên đã ảnh hưởng đến tỷ lệ NIM nói chung.

Vốn huy động khách hàng tăng 2,9% so với đầu năm, chủ yếu là từ khách hàng cá nhân – đạt 186.788,6 tỷ đồng với tiền gửi không kỳ hạn giảm mạnh. Tiền gửi không kỳ hạn giảm 3,5% so với đầu năm xuống còn 54.588,4 tỷ đồng, bằng 29,2% tổng vốn huy động (tại thời điểm cuối 2015 là 31,1%). Trong khi đó tiền gửi có kỳ hạn tăng 13,3% so với đầu năm lên 121.959 tỷ đồng. Tiền gửi không kỳ hạn giảm do cơ cấu khách hàng của MBB có sự thay đổi. Tiền gửi của khách hàng cá nhân (là đối tượng thường gửi tiền có kỳ hạn) tăng 15,4% so với đầu năm. Trong khi đó tiền gửi của khách hàng doanh nghiệp, là đối tượng đóng góp chính vào tỷ trọng tiền gửi không kỳ hạn khá cao của MBB, giảm 5,5% so với đầu năm.

Huy động khách hàng trong Q3 thực tế đã giảm 1,9% so với quý liền trước với tiền gửi của khách hàng cá nhân tăng 2,41% so với quý liền trước trong khi tiền gửi của khách hàng doanh nghiệp giảm 5,25% so với quý liền trước.

MBB đã nâng lãi suất huy động thêm 0,3-0,7% vào Q2 và là một trong những ngân hàng áp dụng lãi suất huy động cao hơn bình quân thị trường. Trước đây, MBB thường duy trì lãi suất huy động thấp nhất thị trường; ngang với VCB vì ít phụ thuộc vào khách gửi tiền cá nhân do có hệ số LDR thấp và nhiều khách hàng có nhiều tiền mặt trong ngành quốc phòng.

Việc MBB tăng lãi suất tiền gửi có thể là do (1) MBB nâng lãi suất huy động theo xu hướng chung với các ngân hàng khác và (2) MBB cần huy động nhiều hơn từ khách hàng gửi tiền cá nhân do vốn huy động từ khách hàng doanh nghiệp không tăng. Với tỷ trọng tiền gửi không kỳ hạn giảm và tỷ trọng khách hàng gửi tiền cá nhân tăng, thì rõ ràng chi phí huy động trong Q2 và Q3 đã tăng lên. Tại thời điểm cuối tháng 9, MBB đã giảm 0,3-0,5% lãi suất huy động theo 3 NHQD, theo đó lãi suất huy động kỳ hạn dưới 12 tháng của MBB bằng với VCB. Động thái này giúp kiểm soát tăng trưởng huy động từ khách hàng cá nhân và giúp giảm chi phí huy động trong Q4.

Hệ số LDR thuần tăng lên 77,9% - Hệ số LDR thuần tăng lên 77,9% từ 65,9% trong năm 2015. Trong đó, hệ số LDR tiền đồng tăng lên 76,1% từ 68,6% trong khi hệ số LDR ngoại tệ tăng mạnh lên 89,3% từ 53,9% tại thời điểm cuối 2015.

Tỷ lệ NIM giảm 0,41% so với đầu năm nhưng tăng 0,09% so với mức thấp trong 6 tháng đầu năm – Tỷ lệ NIM 9 tháng đầu năm 2016 là 3,54%; cao hơn 0,09% so với 6 tháng đầu năm nhưng thấp hơn 0,61% so với cùng kỳ năm 2015 là 4,15% và thấp hơn 0,41% so với cả năm 2015 là 3,95%. Lợi suất bình quân của tài sản sinh lãi giảm 0,64% xuống còn 7,03% trong khi chi phí huy động tăng 0,24% lên 3,71%.

Về tài sản sinh lãi, lợi suất trái phiếu giảm 2,89% so với cùng kỳ xuống còn 6,36% do phần lớn trái phiếu kỳ hạn dài với lợi suất cao đã đáo hạn. Với mặt bằng lợi suất trái phiếu hiện nay, MBB sẽ khó lòng tìm được trái phiếu hay một công cụ tài chính có lợi suất cao tương tự 5 năm trước. Lợi suất cho vay khách hàng tăng 0,09% lên 7,73%. Lợi suất gửi tiền liên ngân hàng tăng 0,19% so với cùng kỳ.

Về mặt huy động, chúng tôi lưu ý chi phí huy động tăng 0,26% so với cùng kỳ và tăng 0,29% so với đầu năm do tỷ trọng tiền gửi không kỳ hạn giảm đồng thời Ngân hàng phải tăng huy động từ khách hàng cá nhân với lãi suất cao hơn. Trong khi đó, bình quân chi phí huy động liên ngân hàng và từ các nguồn khác giảm 2,21% xuống 6,64%.

Do tỷ lệ NIM giảm đáng kể, thu nhập lãi thuần chỉ tăng nhẹ 4,0% so với cùng kỳ - là 5.696,3 tỷ đồng mặc dù tăng trưởng tín dụng mạnh, tăng 19,97% so với đầu năm và hệ số LDR cũng tăng đáng kể.

Thu nhập ngoài lãi cũng kém khả quan – giảm 1,6% so với cùng kỳ là 1.105 tỷ đồng. Lãi thuần HĐ dịch vụ tăng khiêm tốn 3,9% so với cùng kỳ đạt 459,2 tỷ đồng, chủ yếu nhờ dịch vụ thanh toán (tăng 28,4% so với cùng kỳ) và dịch vụ môi giới chứng khoán (tăng 18,6% so với cùng kỳ). Thu nhập khác đi ngang do thu hồi nợ ngoại bảng chỉ tăng nhẹ 5,2% so với cùng kỳ, thu hồi được 389 tỷ đồng. Các thu nhập khác như lãi thuần HĐ kinh doanh ngoại hối và lãi giao dịch trái phiếu lần lượt đạt 41 tỷ đồng (giảm 58,8% so với cùng kỳ) và 103,4 tỷ đồng (tăng 15,2% so với cùng kỳ).

Theo đó thu nhập hoạt động tăng 3,1% so với cùng kỳ đạt 6.801,5 tỷ đồng.

Chi phí hoạt động tăng 22,9% so với cùng kỳ - đạt 2.885 tỷ đồng. Chi phí tăng mạnh chủ yếu do “các chi phí khác” tăng 57,4% lên 935,3 tỷ đồng. Chúng tôi không có số liệu cụ thể về khoản mục này, tuy vậy, thông thường, khoản mục này thường bao gồm chi phí khuyến mại và chi phí liên quan đến dịch vụ chăm sóc khách hàng. Những loại chi phí này thường tăng khi ngân hàng mở rộng phân khúc khách hàng cá nhân. Trong khi đó, chi phí lương thưởng cũng tăng tương đối, tăng 13,2% so với cùng kỳ lên 1.272,6 tỷ đồng.

Hệ số CIR tăng lên 42,4% từ mức 35,6% trong 9 tháng đầu năm ngoái – Hệ số CIR tăng là ảnh hưởng trực tiếp khi MBB mở rộng hoạt động bán lẻ, tuy vậy Ngân hàng kỳ vọng sẽ giữ CIR quanh ngưỡng 40%. Chúng tôi cho rằng hệ số CIR có thể giảm nhẹ trong những tháng cuối năm nếu thu nhập của Ngân hàng phục hồi. Tổng thu nhập hoạt động trước trích lập dự phòng là 3.916,4 tỷ đồng, giảm 7,9% so với cùng kỳ.

Tỷ lệ nợ xấu giữ nguyên ở mức 1,34% - tương đương với thời điểm cuối tháng 6 tháng. Dư nợ xấu là 1.951 tỷ đồng, chỉ tăng 0,1% so với đầu năm. Tương tự như nhiều ngân hàng lớn khác, tính đến hiện tại MBB đã không hoán đổi thêm nợ xấu với VAMC. Ngân hàng cũng không dùng dự phòng để xử lý nợ xấu trong Q3, theo đó xử lý nợ xấu trong 9 tháng đầu năm thấp hơn nhiều so với năm ngoái, là 522,2 tỷ đồng (giảm 88,2% so với cùng kỳ). Tuy nhiên, chúng tôi cũng lưu ý rằng Ngân hàng vẫn chưa thực hiện phân loại khoản nợ của MBS theo chất lượng tài sản. Hệ số LLR ở mức khá cao, là 116,9%.

Chi phí dự phòng giảm mạnh 33,6% so với cùng kỳ xuống 1.127,9 tỷ đồng. Chi phí dự phòng giảm nhờ chi phí dự phòng chung và cụ thể đối với cho vay khách hàng giảm mạnh, giảm tới 64,4% so với cùng kỳ năm ngoái, từ 1.479,6 tỷ đồng xuống 527,2 tỷ đồng,. Tỷ lệ nợ xấu thấp hơn là yếu tố hỗ trợ ở đây. Trong khi đó, chi phí dự phòng trái phiếu VAMC tăng, ước tính khoảng 600 tỷ đồng (tăng 55,8% so với cùng kỳ). Mức trích lập dự phòng trái phiếu VAMC tương đương xấp xỉ 14,8% mệnh giá trái phiếu, là khoảng 4.047 tỷ đồng. Do đó, phần chi phí dự phòng trái phiếu VAMC còn lại phải trích lập trong Q4 xấp xỉ là 210 tỷ đồng trừ phi MBB quyết định đẩy mạnh tốc độ dự phòng.

Với những biến động trên đây, LNTT đạt 2.788,5 tỷ đồng (tăng 9,2% so với cùng kỳ).

HSC điều chỉnh tăng dự báo LNTT năm 2016 lên 3.636 tỷ đồng, tăng trưởng 12,9% - Dự báo của chúng tôi dựa trên những giả định chính sau;

1. Chúng tôi điều chỉnh dự báo tăng trưởng tín dụng từ 20% lên 22% sau khi NHNN đã đồng ý điều chỉnh chỉ tiêu tăng trưởng tín dụng cho MBB trong năm 2016 lên 22%.

2. Chúng tôi cũng điều chỉnh dự báo tăng trưởng huy động xuống 5% từ 6% sau khi Ngân hàng giảm lãi suất huy động và theo đó giảm số dư huy động trong Q3.

3. Chúng tôi dự báo tỷ lệ NIM giảm 0,22% so với năm 2015 xuống 3,73% (thấp hơn 0,02% so với dự báo trước đó của chúng tôi) do hệ số LDR tăng và tăng trưởng cho vay bán lẻ tiếp tục tăng vẫn không đủ bù đắp hoàn toàn sự sụt giảm của lợi suất trái phiếu sau khi phần trái phiếu cho lợi suất cao còn lại đáo hạn. Đồng thời chi phí huy động cũng tăng.

4. Chúng tôi dự báo thu nhập lãi thuần tăng 10,6% đạt 8.097 tỷ đồng. Thu nhập ngoài lãi dự báo tăng 9,7% đạt 1.594,2 tỷ đồng nhờ lãi thuần HĐ dịch vụ tăng trưởng mạnh 24,1% và thu hồi nợ ngoại bảng tăng 15,8% so với năm 2015.

5. Dự báo chi phí hoạt động tăng 15,5% so với năm 2015 lên 3.985 tỷ đồng.

6. Tiếp đó chúng tôi giả định tổng chi phí dự phòng là 2.070 tỷ đồng (giảm 1,5% so với năm 2015) bao gồm 1.260,5 tỷ đồng (giảm 26,2%) trích lập dự phòng cho vay khách hàng và 809,5 tỷ đồng (tăng 58% so với năm 2015) trích lập dự phòng trái phiếu VAMC.

7. Chúng tôi giả định tỷ lệ nợ xấu sau xử lý là 1,5% vào cuối năm 2016 sau khi xử lý 1.036,3 tỷ đồng nợ xấu.

Từ tất cả những giả định trên, chúng tôi dự báo LNTT năm 2016 đạt 3.636 tỷ đồng (tăng trưởng 12,9%).

Cho năm 2017, HSC dự báo LNTT tăng trưởng 19,8% đạt 4.354 tỷ đồng. Các giả định chính của chúng tôi gồm;

1. Chúng tôi giả định tăng trưởng tín dụng đạt 20% với hệ số CAR cao, LDR thấp và nguồn khách hàng tốt.

2. Chúng tôi giả định tăng trưởng huy động đạt 14% do Ngân hàng tiếp tục chủ động để huy động tăng trưởng chậm hơn để tăng hệ số LDR và chống đỡ cho các yếu tố khác làm giảm tỷ lệ NIM.

3. Chúng tôi dự báo tỷ lệ NIM giữ nguyên ở mức 3,63%.

4. Chúng tôi dự báo thu nhập lãi thuần đạt 9.478 tỷ đồng (tăng trưởng 17,1%). Thu nhập ngoài lãi dự báo tăng đạt 1.732 tỷ đồng (tăng trưởng 8,6%) nhờ lãi thuần HĐ dịch vụ tăng trưởng mạnh 23%.

5. Chúng tôi dự báo chi phí hoạt động tăng 16,4% so với năm 2016 lên 4.637 tỷ đồng.

6. Giả định tổng chi phí dự phòng sẽ là 2.220,4 tỷ đồng (tăng 7,3% so với năm 2016).

7. Chúng tôi dự báo tỷ lệ nợ xấu sau xử lý là 1,4% vào cuối năm 2017 sau khi xử lý 977 tỷ đồng (tương đương 0,55% dư nợ).

MBB sẽ chưa cần phải tăng vốn chủ sở hữu cho đến năm 2019 – MBB sẽ không phải huy động thêm vốn Cấp 1 trong thời gian tới nhờ hệ số CAR vào cuối tháng 9 là 12,2%. Trong bất kỳ trường hợp nào, với tỷ lệ vốn Cấp 2/vốn Cấp 1 đang là 20%, Ngân hàng vẫn còn nhiều dư địa để phát hành trái phiếu thứ cấp nếu cần thiết. Do đó, chúng tôi cho rằng sẽ không có khả năng MBB phát hành vốn Cấp 1 cho tới năm 2019. Câu chuyện về một đối tác chiến lược đã được nhắc đến nhiều lần nhưng theo quan điểm của chúng tôi, đến giờ MBB vẫn chưa có một ứng cử viên thực sự nào.

Quan điểm đầu tư – Lặp lại đánh giá Khả quan. MBB rõ ràng đang mở rộng vị thế trên thị trường ngân hàng bán lẻ với sự tăng mạnh của cả cho vay và huy động từ khách hàng cá nhân. Theo đó chi phí tăng nhưng phần nào sẽ được bù đắp bởi lợi suất cho vay khách cao hơn. Trong khi đó đến cuối năm những nhân tố khiến tỷ lệ NIM giảm như trái phiếu lợi suất cao đáo hạn sẽ không còn nữa. MBB vẫn là một trong số những ngân hàng nội địa với các yếu tố cơ bản tốt nhất với hệ số LDR thấp, CAR cao, chất lượng tài sản tốt sau khi tập trung xử lý nợ xấu và hoán đổi nợ với VAMC.

Đồng thời, hệ số CAR cao sẽ giúp MBB tăng trưởng tín dụng cao hơn bình quân ngành. Định giá hiện tại thấp so với chất lượng của ngân hàng. Tuy nhiên, diễn biến của cổ phiếu MBB từ đầu năm đến nay khá thất vọng do cơ cấu cổ đông khá tập trung.

Tin cổ phiếu – VIB có kế hoạch tăng vốn và sớm niêm yết trên UpCOM - Ngân hàng Thương mại cổ phần Quốc tế Việt Nam (VIB) hoàn tất thủ tục tăng vốn điều lệ lên 5.644 tỷ đồng, tăng 16,37% và phát hành trái phiếu thưởng theo chấp thuận của UBCK Nhà nước và Ngân hàng Nhà nước theo kế hoạch tăng vốn năm 2016. VIB theo đó sẽ phát hành cổ phiếu thưởng tỷ lệ 100:16. Ngân hàng cũng sẽ sớm niêm yết cổ phiếu trên UpCOM vào đầu năm tới theo quy định của chính phủ.

2.2. Các mã tài chính phi ngân hàng nhìn chung giảm dẫn đầu là BVH mặc dù PVI tăng. Cổ phiếu chứng khoán cũng giảm với SSI; HCM và VND đều giảm.

2.3. Cổ phiếu ngành hàng tiêu dùng biến động trái chiều và giảm với VNM & KDC giảm trong khi MSN đóng cửa tại tham chiếu. FPT giảm trong khi MWG và PNJ (kinh doanh vàng) đều tăng.

GHI NHẬN CHÍNH – MWG đã tổ chức gặp gỡ nhà đầu tư tại Hà Nội để công bố về KQKD 9 tháng đầu năm. Doanh thu 9 tháng tăng trưởng nhờ doanh thu mỗi cửa hàng tăng cộng với công ty mở thêm cửa hàng mới. Chuỗi TGDĐ có thể sẽ đạt đến điểm bão hòa trong năm sau trong khi chuỗi Điện máy xanh vẫn còn dư địa tăng trưởng. HSC dự báo LNST tăng trưởng 24,5% trong năm 2017; thấp hơn nhiều so với năm nay. Chuỗi Bách hóa xanh sẽ tiếp tục được thử nghiệm trong năm sau với 80 cửa hàng sẽ được mở tại TP HCM. Và mảng này được kỳ vọng sẽ đem lại tăng trưởng lợi nhuận từ năm 2018 trở đi.

HÀNH ĐỘNG – Tiếp tục duy trì đánh giá Khả quan. Định giá không còn rẻ nhưng nếu chuỗi Bách hóa xanh tăng trưởng tốt trong dài hạn thì tiềm năng tăng trưởng vẫn còn nhiều. Room đã đầy cũng là một vấn đề của cổ phiếu MWG.

MWG công bố KQKD 9 tháng vượt kỳ vọng – MWG công bố KQKD 9 tháng tăng trưởng mạnh với doanh thu đạt 31.261 tỷ đồng (tăng 77,6% so với cùng kỳ và hoàn thành 91,5% kế hoạch cả năm) trong khi LNST đạt 1.222 tỷ đồng (tăng 65,1% so với cùng kỳ và hoàn thành 88% kế hoạch cả năm). KQKD khả quan đạt được nhờ công ty mở thêm cửa hàng mới trong khi doanh thu mỗi cửa hàng hiện tại cũng tăng trưởng.

MWG vẫn rất tích cực mở thêm cửa hàng mới ở cả chuỗi TGDĐ và Điện máy xanh – Trong 9 tháng đầu năm 2016, MWG mở thêm 338 cửa hàng TGDĐ và 81 cửa hàng Điện máy xanh; nâng tổng số lượng cửa hàng TGDĐ lên 902 (tăng 85%) và cửa hàng Điện máy xanh lên 150 (tăng 158,6%).

Doanh thu mỗi cửa hàng tăng khoảng 11% so với cùng kỳ - Do - anh thu mỗi cửa hàng TGDĐ và Điện máy xanh tăng khoảng 11%.

Hàng bán bị trả lại trong Q3 cao do sự cố Note 7 – Trong Q3, MWG có 359,3 tỷ đồng hàng bán trả lại (tăng 953% so với cùng kỳ); bằng 3,12% doanh thu Q3 do công ty phải thu hồi Samsung Galaxy Note 7 giúp Samsung. Trong Q3/2016, có khoảng 12.000 điện thoại Galaxy Note 7 đã bị thu hồi tại Việt Nam. Trong đó khoảng 5.000 máy được thu hồi thông qua MWG vì MWG là đơn bị bán lẻ lớn nhất của Samsung tại Việt Nam với hơn 40% thị phần. Việc thu hồi Galaxy Note 7 đã không ảnh hưởng đến lợi nhuận của MWG.

Tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng – Trong 9 tháng đầu năm, chi phí bán hàng và quản lý của MWG là 3.454 tỷ đồng (tăng 100% so với cùng kỳ). Tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng từ 9,8% trong 9 tháng đầu năm 2015 lên 11,05% trong 9 tháng đầu năm 2016. Tỷ lệ chi phí bán hàng & quản lý/doanh thu tăng là do (1) MWG chi thêm cho hoạt động nhận diện thương hiệu chuỗi Điện máy xanh và (2) công ty tăng thưởng bằng tiền cho CBC - NV vì hiện MWG không được phát hành ESOP quá 3% số lượng cổ phiếu lưu hành thay vì 5% như trong 2014 và 2015.

HSC dự báo doanh thu thuần năm 2016 đạt 40.879 tỷ đồng (tăng trưởng 61,9%) và LNST đạt 1.659 tỷ đồng (tăng trưởng 54,2%) dựa trên những giả định sau;

(1) Chúng tôi giả định đến cuối năm, số lượng cửa hàng TGDĐ sẽ tăng lên 1.200 cửa hàng (tăng 98,6%) còn cửa hàng Điện máy xanh tăng lên 210 cửa hàng (tăng 204,3%). Theo đó đến cuối 2016, MWG sẽ mở thêm 82 cửa hàng TGDĐ mới và 19 cửa hàng Điện máy xanh mới.

(2) Chúng tôi giả định doanh thu mỗi cửa hàng TGDĐ và Điện máy xanh sẽ tăng trưởng 10%.

(3) Chúng tôi ước tính lợi nhuận gộp đạt 6.482 tỷ đồng, tăng trưởng 65,25%. Đồng thời giả định tỷ suất lợi nhuận gộp tăng từ 15,4% lên 15,9%.

(4) Chúng tôi giả định lợi nhuận tài chính thuần giảm 30,4% xuống còn 28,6 tỷ đồng với doanh thu HĐ tài chính đạt 115 tỷ đồng (tăng 41,9%) và chi phí tài chính là 86,9 tỷ đồng (tăng 113,6%). Điều này là do có sự thay đổi trong cơ cấu doanh thu với đóng góp từ Điện máy xanh tăng từ 17,7% trong năm 2015 lên 23,3% trong 2016. Chúng tôi cũng giả định số ngày phải trả bình quân là 27,1 ngày (năm 2015 là 25,5 ngày).

(5) Chúng tôi ước tính tỷ lệ chi phí bán hàng & quản lý/doanh thu là 10,8% (năm 2015 là 10,3%).

Theo đó EPS đạt 9.834đ; P/E dự phóng là 15,8 lần.

Cho năm 2017, chúng tôi cho rằng 2 chuỗi TGDĐ và Điện máy xanh sẽ vẫn đóng góp chính vào tăng trưởng của MWG – MWG cho biết có thể sẽ mở thêm khoảng 200 cửa hàng trở lên TGDĐ và nâng tổng số cửa hàng TGDĐ lên 1200 trước khi đạt đến mức bão hòa vào giữa năm sau. Theo đó MWG đặt mục tiêu giành được 45% thị phần từ khoảng 38% hiện nay.

Trong khi đó chuỗi Điện máy xanh có thể tăng lên 300 cửa hàng (từ 191 cửa hàng hiện nay). Cần phải nói rằng tỷ suất lợi nhuận gộp của chuỗi TGDĐ đã qua mức cao nhất thì tỷ suất lợi nhuận gộp của chuỗi Điện máy xanh sẽ vẫn còn có thể tăng thêm 1-2% lên khoảng 16,5%. Chuỗi Điện máy xanh sẽ đóng góp khoảng 45% doanh thu trong vài năm tới từ 30% hiện nay. Và công ty đặt mục tiêu giành được 28-30% thị phần toàn quốc từ 14% hiện nay.

HSC dự báo LNST tăng trưởng 24,5% trong năm 2017 – Ban lãnh đạo không đưa ra kế hoạch trong tương lai nhưng cho biết sẽ đạt mức tăng trưởng ít nhất 20-30%.

HSC dự báo doanh thu năm 2017 sẽ đạt 51.745 tỷ đồng (tăng trưởng 26,6%) và LNST đạt 2.065 tỷ đồng (tăng trưởng 24,5%). Dự báo của chúng tôi dựa trên những giả định sau;

(1) Chúng tôi giả định số lượng của hàng ĐTDĐ sẽ không đổi, là 1.200 cửa hàng và số lượng cửa hàng Điện máy đến cuối năm sẽ tăng lên 300 cửa hàng (tăng trưởng 42,9%).

(2) Chúng tôi giả định thị phần điện thoại di động của MWG sẽ tăng từ 38% hiện tại lên khoảng 44% trong khi đó thị phần điện máy sẽ tăng từ 14% hiện tại lên khoảng 20%.

(3) Ước tính lợi nhuận gộp đạt 8.195 tỷ đồng tăng trưởng 26,4%. Đồng thời giả định tỷ suất lợi nhuận gộp chung ổn định ở mức 15,9%.

(4) Chúng tôi dự báo lợi nhuận tài chính thuần sẽ giảm 1,8%, là 27,5 tỷ đồng với doanh thu tài chính là 131,0 tỷ đồng (tăng trưởng 14,0%) và chi phí tài chính là 103,5 tỷ đồng (tăng 19,1% so với năm 2016). Lợi nhuận tài chính thuần giảm do có sự thay đổi trong cơ cấu doanh thu của MWG với tỷ trọng đóng góp của mảng điện máy tăng từ 23,3% năm 2016 lên 25,9% năm 2017. Chúng tôi cũng giả định chu kỳ phải trả là 29,8 ngày so với 27,1 ngày trong năm 2016.

Theo đó, EPS là 11.882đ/cp, định giá công ty với PE là 13,0 lần.

Chuỗi siêu thị mini Bách hóa xanh sẽ là động lực cho tăng trưởng trong tương lai – MWG đã khai trương 20 cửa hàng bách hóa xanh với diện tích bình quân mỗi cửa hàng là 210m2, tại Quận Bình Tân, TPHCM. Tập trung vào thực phẩm hàng ngày như hoa quả và rau củ tươi. Trong giai đoạn đầu, MWG mua lại từ các người bán buôn và các đơn vị phân phối nhỏ với mục đích xác định mức độ nhu cầu và phản hồi của khách hàng. Giai đoạn đầu của chuỗi siêu thị mini này đã đạt kết quả rất khả quan với doanh thu hàng tháng từ những cửa hàng thử nghiệm tăng từ khoảng 400 triệu đồng/cửa hàng vào đầu năm lên khoảng 1,2 tỷ đồng hiện tại và nhận được phản hồi tích cực từ khách hàng.

Do đó, MWG đang chuyển sang giai đoạn 2 với kế hoạch đến cuối năm 2017 sẽ có thêm 80 siêu thị mini vào hoạt động, tại hai quận Bình Tân và Tân Phú với một nhà kho chung do hiện tại công ty đang chuẩn bị để thử nghiệm toàn diện mô hình bán lẻ này với sự tập trung vào khả năng sinh lời và tỷ suất lợi nhuận các cửa hàng. Hai quận được chọn thử nghiệm có môi trường bán nông thôn với dân cư phần lớn là dân ngụ cư chứ không phải là cư dân TPHCM.

Mục đích của giai đoạn hai là để đưa ra bằng chứng cho mô hình từ việc thiết lập khả năng sinh lời – Hiện tại, khi những cửa hàng ban đầu cho kết quả vượt dự báo về doanh thu hàng tháng/mỗi cửa hàng, công ty đang tiến tới thử nghiệm liệu mô hình này có thể đem lại lợi nhuận hợp lý khi các cửa hàng hoạt động trong điều kiện hoạt động trung bình. Có nghĩa là cửa hàng sẽ không đặt tại khu đô thị trung tâm thành phố mà ở khu vực ngoại thành hay thị trấn nhỏ hơn. Với mục tiêu cuối cùng là đưa vào hoạt động vài nghìn cửa hàng nếu thử nghiệm thành công.

Sau đó, từ năm 2018 trở đi, MWG sẽ mở rộng mô hình siêu thị mini trên phạm vi cả nước. Lãnh đạo MWG ước tính thị trường bách hóa có giá trị 65 tỷ USD, gấp 10 lần tổng giá trị hai thị trường ĐTDĐ và điện máy trong đó thị phần của các chợ truyền thống là hơn 80%. Và MWG nhận thấy cơ hội lớn để thâm nhập thị trường này. Và công ty tin rằng mảng kinh doanh mới này sẽ là một trong những động lực tăng trưởng chính của MWG sau 2 hoặc 3 năm tới.

Ngoài ra, công ty cũng nhận thấy tiềm năng của thị trường bán hàng trực tuyến – Về dài hạn, MWG có kế hoạch xây dựng trang web VuiVui.com cho bán hàng trực tuyến. Công ty nhận thấy thế hệ trẻ thích mua hàng online và nhận hàng tại nhà, do đó một siêu thị online sẽ đáp ứng nhu cầu này. Tuy nhiên, công ty cũng chủ động triển khai ý tưởng này chậm hơn do ưu tiên phát triển hệ thống siêu thị mini trước. Có vẻ như công ty cũng rất hài lòng với mô hình thanh toán tiền mặt khi giao hàng hiện tại và không xem đây là một bất lợi.

MWG cũng đề cập đến khả năng mở rộng các mảng kinh doanh hiện tại sang các nước lân cận như Lào và Campuchia. Và thực tế, công ty đã nhận được chứng chỉ đầu tư cho phép mở cửa hàng bán lẻ tại Campuchia. Tuy nhiên, rõ ràng công ty không tỏ ra hào hứng do tính chất phức tạp của việc mở rộng này. MWG cho biết công ty có thể giới thiệu 10 cửa hàng ĐTDĐ tại Campuchia trong năm 2017 mà không yêu cầu về lợi nhuận nhằm thử nghiệm khả năng hoạt động trong môi trường kinh doanh khác.

Ban lãnh đạo của MWG rất xuất sắc – và cũng rất sáng suốt và cởi mở trong phát triển kinh doanh. Học hỏi từ những mô hình bán lẻ nước ngoài trong các thị trường và phân khúc tương tự cho các lĩnh vực mới. Cách tiếp cận của MWG là tập trung vào chi tiết, thử và sai rồi ghi nhận và phân tích kết quả để có biện pháp cải thiện. Áp dụng hệ thống ERP với những điều chỉnh riêng theo đặc thù cho phép công ty thực hiện phân tích theo từng giờ với từng sản phầm. Lãnh đạo cấp cao của công ty hiện cũng dùng phần lớn thời gian cho lĩnh vực mới với nhận định 2 chuỗi bán lẻ hiện tại có thể tự vận hành ở mức cao.

Tỷ lệ phát hành ESOP được cố định ở mức 3% từ năm 2016 trở đi – Cổ phiếu ESOP năm 2015 dự kiến phát hành cuối năm nay sẽ là năm cuối cùng với tỷ lệ 5% tổng số cổ phiếu đang lưu hành. Tỷ lệ cổ phiếu ESOP sẽ giảm xuống 3% tổng số cổ phiếu đang lưu hành cho năm 2016 (phát hành cuối năm 2017) trở đi. Lưu ý rằng ESOP không chỉ tạo động lực cho bộ phận lãnh đạo cấp cao mà còn là cộng cụ hiệu quả để khích lệ nhân viên công ty ở mọi cấp độ.

Quan điểm đầu tư – Tiếp tục đánh giá Khả quan. Giá cổ phiếu đã tăng 100% so với đầu năm và cao hơn 161% so với mức thấp của năm 2015. Định giá cổ phiếu hiện tại có vẻ đắt một chút mặc dù nếu mảng kinh doanh mới hoạt động thành công, chắc chắn công ty sẽ tăng trưởng mạnh trong những năm tới, và khi đó định giá hiện tại lại trở nên rất rẻ. Và vấn đề bây giờ là việc dự đoán. Liệu chúng ta nghĩ rằng mảng kinh doanh mới sẽ thành công hay sẽ không thành công? Quan điểm của HSC cho rằng kế hoạch của MWG cuối cùng sẽ thành công nhưng có thể sẽ mất một vài năm để mô hình bán lẻ mới tạo lợi nhuận ổn định.

2.4. Cổ phiếu dầu khí giảm dẫn đầu là GAS; PVD; PVS và PXS.

2.5. Cổ phiếu ngành sản xuất biến động trái chiều và giảm với HPG & NKG giảm dù HSG đóng cửa tại tham chiếu. BMP; CSM; DRC; EVE; HHS; PAC; RAL và TCM giảm dù DQC và STK đều đóng cửa tại tham chiếu. TMT tăng.

2.6. Cổ phiếu BĐS nhìn chung giảm dẫn đầu là VIC; BCI; CTD; CTI; HBC; KBC; DXG; DIG; KDH và SJS. NLG đóng cửa tại tham chiếu. CII tăng.

2.7. Cổ phiếu ngành nông nghiệp & thủy sản nhìn chung giảm dẫn đầu là HAG; HNG; BFC; BHS; DPM; GTN; SBT và VHC. Tuy nhiên, VFG tăng.

Tin cổ phiếu – FMC sẽ tạm ứng cổ tức 1.800đ/cp - Công ty Cổ phần Thực phẩm Sao Ta (FMC) sẽ tạm ứng cổ tức bằng tiền mặt 1.800đ/cp với ngày đăng ký cuối cùng là ngày 22/11/2016. Ngày thực hiện chi trả cổ tức là ngày 20/12/2016.

2.8. Cổ phiếu ngành dược phẩm giảm dẫn đầu là DHG; DMC; IMP và TRA.

2.9. Cổ phiếu ngành dịch vụ tiện ích, logistic và vận tải biến động trái chiều và giảm với NT2 và PPC giảm trong khi VSH đóng cửa tại tham chiếu. GMD; VSC giảm trong khi NCt đóng cửa tại tham chiếu. VNS giảm.

Tin ngành – Cục Hàng không phản hồi ACV về đề xuất tăng phí dịch vụ hành khách – Theo quan sát của chúng tôi hôm qua, Tổng công ty Cảng hàng không Việt Nam (ACV) đã đề xuất tăng đáng kể nhiều loại phí dịch vụ đối với hành khách nội địa, hôm nay một số phương tiện truyền thông đưa tin, cơ quan quản lý ngành, Cục Hàng không Việt Nam (CAAV) cũng gửi yêu cầu lên Bộ Giao thông vận tải đề nghị tăng phí dịch vụ hàng không từ 15% lên 40% bắt đầu từ năm sau.

Theo đó, phí dịch vụ hàng không đối với hành khách nội địa, bao gồm giá vé máy bay sẽ lần lượt tăng lên 100.000đ, 80.000đ và 60.000đ đối với mỗi hành khách. Cả CAAV và ACV đều yêu cầu tăng phí dịch vụ trước nhu cầu vốn lớn trong tương lai để đầu tư nâng cấp và mở rộng các sân bay trong nước. Trong khi đó, chúng tôi ước tính tốc độ tăng trưởng hàng năm của lượng hành khách hàng không trong 10 năm tới sẽ là trên 13%. Và chúng tôi cho rằng khả năng nhận được một câu trả lời tích cực cho đề xuất này từ cơ quan có thẩm quyền là khá cao do không có nhiều phương án huy động vốn thay thế khác. Đây là thông tin tích cực cho ACV.

III. Tin vĩ mô

3.1. Chiến thắng của Trump sẽ ảnh hưởng như thế nào đến Việt Nam:

(1) Khẳng định rằng TPP sẽ sụp đổ. Tuy nhiên đây không hẳn là một tin mới. Chúng tôi cũng đã suy đoán được khả năng thông qua TPP là rất thấp trước khi có kết quả bầu cử.

(2) NĐT trên thị trường chứng khoán toàn cầu sẽ bán ra trong ngắn hạn để tránh rủi ro, đặc biệt là tại các thị trường sơ khai/mới nổi; tuy nhiên đây cũng không phải là một thông tin mới. NĐTNN đã bán ròng trên thị trường chứng khoán Việt Nam suốt cả năm nay. Trong lúc đó Vnindex vẫn tăng được nhờ NĐT trong nước mua vào.

(3) Đồng USD sẽ yếu đi trong ngắn hạn và đây là thông tin tích cực cho tỷ giá USD/VND.

(4) Về dài hạn điều này có thể sẽ ảnh hưởng một chút đến thương mại toàn cầu nhưng trên thực tế hoạt động thương mại toàn cầu cũng đã đang yếu đi.

(5) Nếu thị trường toàn cầu phản ứng tiêu cực với thông tin này lâu hơn dự kiến, thì có khả năng Fed sẽ hoãn nâng lãi suất vào tháng 12. Và khi đó điều này lại tốt cho thị trường.

Trên thực tế HSC cho rằng sự kiện này sẽ giống như chính Trump đã nói, như một sự kiện Brexit thứ hai. Và vài tháng trước khi diễn ra Brexit, thị trường giảm mạnh vài ngày và sau đó ổn định trở lại. Mang lại cơ hội mua vào cho NĐT.

Trong trung và dài hạn, chúng tôi chưa biết chính sách của Trump sẽ ra sao vì hiện chính Trump cũng chưa đề cập nhiều về điều này. Không giống như hầu hết các ứng cửa viên tổng thống khác,Trump không nói nhiều về định hướng chính sách ngoại trừ những quan điểm chung chung. Chúng tôi cho rằng sự bất ổn chính sách sẽ tăng lên và sẽ phụ thuộc nhiều hơn vào các sự kiện. Tuy nhiên, ảnh hưởng trực tiếp đến Việt Nam theo chúng tôi sẽ không quá lớn. Và thị trường trong dài hạn sẽ phụ thuộc vào (1) chênh lệch giữa tăng trưởng cung tiền và tăng trưởng tín dụng; (2) tăng trưởng GDP và (3) tốc độ cổ phần hóa cũng như những cải cách khá.

(Nguồn công ty chứng khoán HSC)

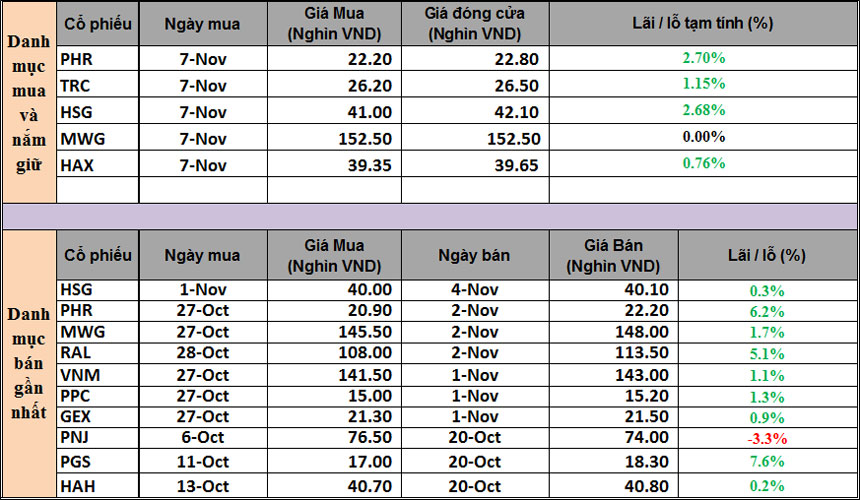

IV. Danh mục Dautuxuhuong.com đã thực hiện

Chúng tôi tiếp tục giữ nguyên danh mục thực hiện và tỷ trọng cổ phiếu ở mức hiện tại, không tham gia giao dịch trong ngày biến động lớn bởi những yếu tố tác động bên ngoài không thể kiểm soát. Chúng tôi sẽ ra quyết định hành động khi thị trường trở lại trạng thái cân bằng sau sự kiện này và phù hợp với các tiêu chí của hệ thống Dautuxuhuong.com Cách sử dụng sản phẩm Đầu tư theo xu hướng và cập nhật các thông số chi tiết của cổ phiếu trong Danh mục mua và nắm giữ như điểm lực gom, điểm đà tăng, điểm thanh khoản, điểm cơ bản, điểm vốn hóa, các mức giá được phép mua cao nhất, mức giá dự kiến bán cao nhất, mức giá dự kiến cắt lỗ và khuyến nghị hành động ở phiên tiếp theo,… kính mời nhà đầu tư liên hệ với chúng tôi theo thông tin dưới đây để được tư vấn chi tiết và chuyên sâu nhất.

Email: [email protected]

Hotline/zalo/viber: 0986.307.486

Skype: Dautuxuhuong.com

Fanpage: https://www.facebook.com/dautuxuhuong

Cách sử dụng sản phẩm Đầu tư theo xu hướng và cập nhật các thông số chi tiết của cổ phiếu trong Danh mục mua và nắm giữ như điểm lực gom, điểm đà tăng, điểm thanh khoản, điểm cơ bản, điểm vốn hóa, các mức giá được phép mua cao nhất, mức giá dự kiến bán cao nhất, mức giá dự kiến cắt lỗ và khuyến nghị hành động ở phiên tiếp theo,… kính mời nhà đầu tư liên hệ với chúng tôi theo thông tin dưới đây để được tư vấn chi tiết và chuyên sâu nhất.

Email: [email protected]

Hotline/zalo/viber: 0986.307.486

Skype: Dautuxuhuong.com

Fanpage: https://www.facebook.com/dautuxuhuong

Để nhận được các khuyến nghị cổ phiếu chuyên sâu, xác định điểm mua/bán, giá mục tiêu và giá cutlost Quý nhà đầu tư vui lòng liên hệ với các chuyên gia của Đầu Tư Xu Hướng theo một trong các cách sau:

- KÊNH ĐĂNG KÝ MỞ TÀI KHOẢN CHỨNG KHOÁN VÀ TƯ VẤN: TẠI ĐÂY

- Livechat ở bên góc phải màn hình.

- Hotline: 0986.307.486 hoặc 0985.879.385

- Skype: dautuxuhuong

- Email: [email protected]

- Fanpage: www.fb.com/dautuxuhuong/