Nhận định thị trường ngày 02/12/2016

IFT Admin | 09:52 - 02-12-2016

I. Nhận định thị trường

Các thị trường tăng nhẹ trong phiên hôm nay với các chỉ số đóng cửa bên dưới mức cao trong phiên. Độ rộng thị trường trung tính; đã có 35 mã tăng trần và 18 mã giảm sàn. Mức độ tham gia thị trường của NĐTNN giảm và khối này đã bán ròng trở lại. Hoạt động giao dịch thỏa thuận diễn ra khá sôi động; trong đó có giao dịch thỏa thuận lớn đã diễn ra ở các mã SBT và GMD; giao dịch thỏa thuận nhỏ diễn ra ở các mã VRC; MSN và FPT.

Vnindex tăng nhẹ nhờ các mã dầu khí có tỷ trọng cao trong Vnindex chẳng hạn như GAS & PVD tăng mặc dù một số bluechip khác giảm. Nói chung các mã bluechip lình xình trong phiên hôm nay với VNM giảm sau khi tăng gần đây.

- Các mã ngân hàng biến động trái chiều và tăng với VCB; BID và CTG tăng. Trong khi EIB & MBB giảm dù STB & ACB tăng.

Tin cổ phiếu - Ngân hàng Thương mại Cổ phần Á Châu (ACB: Khả quan) tăng cường vốn cấp 2 bằng việc phát hành 1.500 tỷ đồng trái phiếu thứ cấp dài hạn – HĐQT Ngân hàng Thương mại Cổ phần Á Châu (ACB Khả quan) vừa ra quyết định sẽ phát hành 1.500 tỷ đồng trái phiếu thứ cấp dài hạn trong năm nay nhằm mục đích nâng vốn cấp 2. Mệnh giá trái phiếu phát hành sẽ là 1 tỷ đồng/trái phiếu, theo đó Ngân hàng sẽ phát hành 1.500 trái phiếu trị giá 1.500 tỷ đồng. Các điều khoản cụ thể khác như kỳ hạn trái phiếu và lãi suất coupon vẫn chưa được công bố. Tuy vậy, với thời gian phát hành là ngay cuối năm 2016, chúng tôi cho rằng nhiều khả năng Ngân hàng đã lên danh sách NĐT tiềm năng và các điều khoản khác sẽ sớm được công bố. Chúng tôi cũng lưu ý rằng để được tính là vốn cấp 2, kỳ hạn tối thiểu đối với trái phiếu theo quy định của Thông tư 06 là trên 5 năm.

Với đợt phát hành này, tổng phát hành vốn cấp 2 của ACB trong năm nay sẽ là 3.500 tỷ đồng và theo đó nâng vốn cấp 2 của Ngân hàng lên 8.260 tỷ đồng. Và cũng theo đó, HSC ước tính là tỷ lệ vốn cấp 2/vốn cấp 1 sẽ là 82% (gần mức trần cho phép là 100%). Như vậy, nếu không tăng vốn cấp 1 trước, ACB sẽ không còn nhiều room cho phát hành trái phiếu nâng vốn cấp 2 hơn nữa (cụ thể room còn lại cho phát hành trái phiếu vốn cấp 2 chỉ là 1.500 tỷ đồng).

Có vẻ như ACB đang chuẩn bị cho việc áp dụng các quy định của Basel II từ năm 2018 – Với hệ số CAR vào cuối năm 2015 là 12,8%, ACB chỉ chịu áp lực nhẹ đối với việc nhanh chóng cải thiện hệ số này. Hơn nữa, ACB đã hoàn thành phát hành trái phiếu thứ cấp dài hạn (kỳ hạn 5 năm và 1 ngày với lãi suất 8,50%/năm cho năm đầu tiên) với giá trị tổng cộng là 2.000 tỷ đồng vào tháng 6/2016. Theo đó, hệ số CAR đã tăng thêm 1,5% từ 11,8% lên 13,3% vào cuối năm 2016. Hiện tại, với đợt phát hành thứ hai này, hệ số CAR theo quy định Basel 1 sẽ tăng hơn nữa, từ 13,3% lên 14,5% vào cuối năm nay và là mức rất cao so với các ngân hàng đã niêm yết khác.

Với khả năng nhiều ngân hàng sẽ thực hiện tăng vốn trong năm 2017, có vẻ như ACB đang thận trọng tiến hành sớm hơn. Hơn nữa, có thể Ngân hàng cũng cảm thấy rằng lãi suất sẽ bắt đầu tăng khi mà (1) lạm phát đang tăng tốc và (2) tiền đồng giảm giá nhẹ. Và khi mà ngày càng không chắc chắn về những gì sẽ xảy ra trong năm sau, việc tiếp cận nhà đầu tư ngay lúc này hơn là sau đó là động thái hợp lý.

ACB gần như đã đạt hạn mức tín dụng cho năm 2016 là 21% vào cuối tháng 11 – Ban đầu, NHNN đã phê duyệt cho phép ACB tăng trưởng dư nợ 18% trong năm 2016. Tuy nhiên, với nhu cầu dồn nén từ phía khách hàng sau những năm tái cơ cấu, vào tháng 9/2016 Ngân hàng đã gửi yêu cầu lên NHNN về tăng hạn mức tăng trưởng tín dụng có thể là lên 25%. Cuối cùng, NHNN chỉ phê duyệt nới hạn mức lên 21%. Và hiện tại, đến cuối tháng 11, ACB đã chạm mức trần này theo một số nguồn tin truyền thông cho biết. Ngân hàng có thể một lần nữa đề xuất tăng hạn mức tín dụng và kỳ vọng sẽ được phê duyệt nếu không Ngân hàng có thể sẽ cơ cấu lại danh mục để tối đa hóa lợi suất. Trong bất kỳ trường hợp nào, HSC chỉ dự báo ACB sẽ tăng trưởng tín dụng 21% trong năm 2016, do đó việc nâng hạn mức tín dụng nhiều khả năng sẽ giúp Ngân hàng vượt nhẹ dự báo doanh thu của chúng tôi.

Cho năm 2016, HSC điều chỉnh giảm dự báo LNTT từ 1.603 tỷ đồng xuống 1.596 tỷ đồng sau khi cập nhật kết quả hoạt động Q3/2016. Điều chỉnh của chúng tôi dựa trên một số thay đổi so với các giả định trước đó như sau;

(1) Chúng tôi điều chỉnh giảm giả định tăng trưởng cho vay khách hàng từ 25% xuống 21% tương đương 229 tỷ đồng do tăng trưởng cho vay trong Q3 chậm lại. Có vẻ như NHNN có thể đã không tăng hạn mức tăng trưởng tín dụng cho ACB.

(2) Chúng tôi giữ nguyên dự báo tăng trưởng huy động khách hàng là 17% tương đương 204,65 tỷ đồng. Do đó, hệ số LDR thuần sẽ tăng lên 82% so với dự báo ban đầu của chúng tôi là 78,5%.

(3) Chúng tôi giả định hệ số NIM sẽ giảm nhẹ 0,09% xuống 3,25% từ 3,34%.

(4) Do đó, chúng tôi dự báo thu nhập lãi thuần tăng trưởng 13,02% đạt 6.649 tỷ đồng giảm so với dự báo ban đầu của chúng tôi là 6.872 tỷ đồng do giảm giả định tăng trưởng tín dụng và dự báo tỷ lệ NIM giảm.

(5) Chúng tôi cũng điều chỉnh giảm dự báo tổng thu nhập ngoài lãi chưa điều chỉnh từ 554,60 tỷ đồng xuống 434,60 tỷ đồng (tăng trưởng 29,05%). Do chúng tôi hiện dự báo chi phí dự phòng đối với các công ty G6 là 1.000 tỷ đồng thay vì 700 tỷ đồng như dự báo ban đầu trên thực tế Ngân hàng từ đầu năm đến hiện tại đã đẩy mạnh trích lập dự phòng hơn dự báo.

(6) Chúng tôi điều chỉnh giảm dự báo tổng chi phí dự phòng nợ xấu, trái phiếu VAMC và cho vay liên ngân hàng từ 1.264 tỷ đồng (tăng 42,96% so với năm 2015) xuống 834,65 tỷ đồng (giảm 5,63% so với năm 2015). Do Ngân hàng từ đầu năm đã đẩy mạnh trích lập dự phòng đối với các khoản mục này với tốc độ nhanh hơn dự báo.

(7) Chúng tôi điều chỉnh tăng dự báo chi phí hoạt động từ 4.519 tỷ đồng (tăng 12,38% so với năm 2015) lên 4.653 tỷ đồng (tăng 15,70% so với năm 2015). Hệ số CIR thực tế sau khi cộng trở lại toàn bộ chi phí dự phòng là 57,56%.

(8) Dự báo hệ số CAR là khoảng 14,5% vào cuối năm 2016 sau khi ACB phát hành thành công 2.000 tỷ đồng trái phiếu dài hạn vào cuối tháng 6/2016 và thêm 1.500 tỷ đồng trái phiếu dài hạn vào tháng 12/2016. Và sau đó, Ngân hàng có thể thực hiện phát hành cổ phiếu từ năm 2017.

Cho 2017, HSC dự báo LNTT tăng trưởng 31,56% và đạt 2.095 tỷ đồng. Dự báo của chúng tôi dựa trên những giả định sau:

(1) Chúng tôi kỳ vọng cho vay khách hàng tăng 20% và đạt 194,61 nghìn tỷ đồng.

(2) Chúng tôi dự báo vốn huy động khách hàng tăng 17% và đạt 249,67 nghìn tỷ đồng.

(3) Chúng tôi dự báo tỷ lệ NIM giảm nhẹ 0,02% xuống còn 3,23%; theo đó thu nhập lãi thuần tăng trưởng 20,19% và đạt 7.987 tỷ đồng.

(4) Chúng tôi dự báo tổng thu nhập ngoài lãi đạt 582 tỷ đồng (tăng 34,07%) với giả định chi phí dự phòng cho nhóm công ty G6 trong năm 2017 là 650 tỷ đồng.

(5) Chúng tôi dự báo chi phí hoạt động tăng 16,38% lên 5.415 tỷ đồng với giả định là ACB sẽ phải chi nhiều hơn cho cơ sở hạ tầng và tân trang lại chi nhánh do Ngân hàng tập trung vào các khách hàng VIP. Theo đó hệ số CIR sẽ là 58,73%.

(6) Tỷ lệ nợ xấu được kiểm soát tốt ở mức 1,4%.

(7) Hệ số CAR dự kiến là 13,6%. Hệ số CAR được củng cố nhờ đề xuất trả cổ tức bằng cổ phiếu cho năm 2015 & 2016 (tỷ lệ 10:1). Ngoài ra ACB có thể bán 41,4 triệu cổ phiếu quỹ vào năm 2017 để cải thiện hệ số CAR. Chúng tôi giả định giá bán là 20.000đ/cp. Ngân hàng có một số lựa chọn như bán cho NĐT tài chính hoặc bán cho CBCNV theo chương trình ESOP.

Đã có những giao dịch thỏa thuận lớn ở cổ phiếu ACB trong vài ngày qua – Chúng tôi thấy rằng kể từ ngày 25/11 đến 28/11, đã có 50,93 triệu cổ phiếu ACB được giao dịch thỏa thuận (tương đương 5,16% số lượng cổ phiếu lưu hành) với giá bình quân là 19.700đ. Hiện ACB vẫn chưa có thông cáo báo chí về thay đổi cơ cấu cổ đông. Và chỉ có thể đoán là giao dịch này đã được thực hiện giữa các NĐT trong nước hoặc là giao dịch trao tay của cùng 1 nhóm NĐT.

Định giá phiếu ACB hiện đang rất hợp lý với P/B là 1,38 lần – HSC dự phóng P/E là 14,62 lần dựa trên EPS điều chỉnh là 1.341đ. Cho năm 2017, P/B dự phóng là 1,33 lần còn P/E dự phóng là 13,06 lần. Mức định giá này có vẻ rất hợp lý cho một ngân hàng tốt như ACB. Ngoài ra hầu hết các chỉ số an toàn tài chính vẫn trong phạm vi an toàn trong khi các khoản cho vay có vấn đề từ trước để lại gần như đã được xử lý hoặc được trích lập dự phòng đa phần. Ban lãnh đạo của ACB có năng lực và đã tìm cách đưa Ngân hàng về trạng thái bình thường sau khi tiếp quản vài năm trước. Chúng tôi dự báo LNTT của ACB sẽ tăng trưởng với tốc độ tăng trưởng CAGR là 48,29%; đạt 3.510 tỷ đồng vào năm 2018.

Hiện room cổ phiếu đã đầy nhưng vẫn có giao dịch diễn ra giữa các NĐTNN, thường với giá cao hơn thị giá. Trên thực tế nhiều khả năng ACB sẽ nâng vốn cấp 1 vào năm sau, hoặc nếu không là năm 2018 (khả năng này thì gần như chắc chắn). Thế mạnh cốt lõi của ACB là mạng lưới phân phối mạnh ở phân khúc DNNVV và khách hàng cá nhân, chủ yếu là ở phía Nam. Văn hóa tích cực quản trị rủi ro tín dụng đã quay trở lại trong những năm gần đây giúp ACB lấy lại được uy tín ở thời đỉnh cao vào 8-10 năm trước. Và trong 5 năm qua, P/B của ACB ở vào 1,13-2,15 lần.

Quan điểm đầu tư – Tiếp tục duy trì đánh giá Khả quan. Định giá khá hợp lý cho một ngân hàng bán lẻ tốt nhất tại Việt Nam. Trong 3 năm qua, mặc dù đầy gian truân nhưng ACB hầu như đã tái cơ cấu xong các tài sản cũ. Theo đó, chi phí dự phòng có thể sẽ bắt đầu giảm trở lại từ năm sau. Ngoài ra còn có khả năng thu hồi một phần giá trị từ tài sản đảm bảo. ACB có hệ số LDR thấp và khả năng huy động vốn cộng với thế mạnh ở mảng khách hàng cá nhân & DNNVV; từ đó có thể giúp LNTT tăng trưởng mạnh kể từ năm 2018.

Tin ngành – Moody giữ nguyên triển vọng ổn định của hệ thống ngân hàng Việt Nam - Trong báo cáo mới nhất vào ngày 1/12, cơ quan xếp hạng tín nhiệm Bộ phận dịch vụ Nhà đầu tư của Moody’s giữ nguyên triển vọng ổn định của hệ thống ngân hàng Việt Nam trong vòng 12 – 18 tháng tới và giữ nguyên mức xếp hạng B1 cho ngành ngân hàng Việt Nam. Cơ quan này cũng ước tính tỷ lệ nợ xấu của 14 ngân hàng Việt Nam được xếp hạng tín dụng ở mức 3,8%.

- Các mã tài chính phi ngân hàng biến động trái chiều và giảm với BVH tăng trong khi PVI giảm. HCM & SSI giảm trong khi VND đóng cửa tại tham chiếu.

- Cổ phiếu ngành hàng tiêu dùng nhìn chung tăng mặc dù VNM giảm trong khi BHN; KDC và MSN tăng. FPT cũng giảm trong khi MWG & PNJ tăng.

- Cổ phiếu dầu khí tăng mạnh hôm nay vì những tác động rõ ràng với GAS & PVD tăng trần. Trong khi đó PVS và PXS cũng tăng.

Tin ngành – thông tin cắt giảm sản lượng của OPEC và các nước xuất khẩu dầu ngoài OPEC tích cực ở mức vừa phải đối với cổ phiếu dầu khí – thông tin OPEC cắt giảm sản lượng 1,2 triệu thùng/ngày cộng với các nước xuất khẩu dầu ngoài OPEC cũng sẽ cắt giảm sản lượng có thể sẽ giúp giá dầu tăng lên 55-60USD/thùng trong những tháng tới. Đây là thông tin tích cực ở mức vừa phải cho cổ phiếu dầu khí như PVD (Khả quan) & PVS. Tuy nhiên thông tin này sẽ không ảnh hưởng nhiều đến GAS (Nắm giữ) dựa trên cơ chế giá hiện tại của doanh nghiệp này.

Giá dầu phải trên 60USD thì KQKD của PVD & PVS mới có thể bắt đầu hồi phục – Trước đây, PVD cho biết giá dầu phải đạt 60USD trong vài tháng thì lợi nhuận của công ty mới cải thiện đáng kể. Điều này là do giá cho thuê giàn khoan tự nâng của PVD được tính lại thường xuyên dựa trên giá khu vực. Và giá cho thuê giàn khoan tự nâng trong khu vực phục thuộc vào mức độ hoạt động của các giàn khoan ở khu vực châu Á. Khu vực châu Á là nơi có nhiều mỏ dầu với chi phí khai thác cao nên đã có nhiều gian khoan không có việc do các mỏ dầu chi phí cao dừng hoạt động trong vài quý vừa qua. Giá dầu có lẽ còn phải tăng tiếp từ mặt bằng hiện tại và sau đó ổn định ở mặt bằng mới một thời gian để những mỏ ngừng hoạt động hoạt động trở lại và hoạt động thăm dò & khai thác tái khởi động.

Hiện chỉ có 1 trong 4 giàn khoan tự nâng của PVD có việc và tình hình sẽ chưa khởi sắc trong tương lai gần. PVS ít bị ảnh hưởng hơn nhờ các hợp đồng của công ty có thời hạn dài hơn. Cho dù vậy 2017 cũng sẽ là năm khó khăn cho PVS nếu giá dầu tiếp tục ở dưới mốc 60USD.

Trên đây là thông tin tích cực nhưng dựa trên các nhân tố tác động đã phân tích thì lợi nhuận của các công ty dầu khí sẽ chỉ hồi phục từ từ – trên đây là thông tin tích cực và có khả năng giúp giá cổ phiếu dầu khí tăng trong ngắn hạn nhưng khó tăng dài. Có một vấn đề là giá dầu có lẽ sẽ khó tăng mạnh trong năm sau vì nếu giá dầu tăng lên trên mốc 60USD/thùng thì sản lượng dầu đá phiến sẽ tăng đáng kể trở lại. Do vậy mặc dù là tích cực thì chúng tôi cho rằng thông tin trên chưa giúp cải thiện nhiều cho lợi nhuận của các công ty dầu khí.

Sau 2 năm giá dầu ở mặt bằng thấp, thì các nhà sản xuất dầu mỏ trong nước đã chịu nhiều áp lực do không có nhiều lợi nhuận giữ lại phục vụ hoạt động thăm dò khai thác. Chúng tôi thấy không có nhiều chương trình thăm dò khai thác của các nhà thầu dầu khí trong nước trong năm 2017. Trong khi đó những nhà thầu lớn như Vietsopetro và PVEP đang tìm cách giảm dịch vụ thuê ngoài ở mức tối đa có thể. Theo đó chúng tôi cho rằng lợi nhuận của các doanh nghiệp dầu khí thượng nguồn như PVD và PVS sẽ chưa thể cải thiện ngay cả khi giá dầu ở vào 55-60USD trong năm 2017.

Dự báo LNST của PVD giảm tiếp 58,9% trong năm sau - Đối với PVD, hiện PVD không có gian khoan nào ký được hợp đồng cho 2017 trừ giàn khoan PVD I ký hợp đồng với Total Myanmar kéo dài đến cuối Q1/2017. Trong mô hình của mình, chúng tôi dự báo LNST năm 2017 sẽ giảm 58,4% do số ngày khoan và giá cho thuê giàn khoan giảm. Giả định chính của chúng tôi gồm:

- Chúng tôi giả định tổng số ngày khoan là 780 ngày (giảm 11,4% so với năm 2016).

- Chúng tôi cũng giả định giá cho thuê bình quân đối với giàn khoan tự nâng là 60.000USD (giảm 11,8% so với năm 2016);

- Giả định giá cho thuê đối với giàn khoan PVD V là 150.000USD (giảm 11,8%).

- Chúng tôi dự báo doanh thu mảng dịch vụ khoan đạt 1.923 tỷ đồng (giảm 20,0%); lợi nhuận gộp đạt 171,5 tỷ đồng (giảm 58,9%).

- Dự báo doanh thu dịch vụ khác đạt 1.784 tỷ đồng (giữ nguyên) và tỷ suất lợi nhuận gộp dịch vụ khác đạt 22%; bằng năm 2016.

- Chúng tôi kỳ vọng lợi nhuận gộp đạt 641 tỷ đồng (giảm 27,3%)

- Chúng tôi dự áo lợi nhuận từ công ty liên doanh đạt 36 tỷ đồng (giảm 18%)

- Chúng tôi dự báo tỷ lệ chi phí bán hàng & quản lý/doanh thu là 11,5%.

Theo đó chúng tôi dự báo LNST đạt 70,8 tỷ đồng (giảm 58,4%). EPS đạt 101đ.

Chúng tôi dự báo LNST của PVS giảm 11,8% trong năm sau - Đối với PVS, trong mô hình của mình, HSC dự báo trong năm 2017, PVS sẽ đạt doanh thu 16,8 nghìn tỷ đồng (giảm 11,8%) và LNST đạt 805 tỷ đồng (giảm 11,2%). Dự báo trên dựa trên những giả định sau:

- Chúng tôi giả định doanh thu của mảng dịch vụ tàu chuyên dụng sẽ giảm 20% – Cho năm 2017, theo mô hình của mình, chúng tôi dự báo mảng dịch vụ tàu chuyên dụng sẽ ghi nhận doanh thu giảm 20% còn 2,17 nghìn tỷ đồng và tỷ suất lợi nhuận gộp giữ nguyên tại 11,5%.

- Mảng cung cấp tàu FSO/FPSO đạt doanh thu và lợi nhuận tương đương năm 2016 – Chúng tôi dự báo mảng cung cấp tàu FSO/FPSO sẽ đạt doanh thu và lợi nhuận gộp tương đương năm 2016 do hợp đồng dịch vụ của PVS trong mảng này thường là 10 năm hoặc hơn với giá trị hợp đồng xác định trước cho toàn bộ thời hạn hợp đồng.

- Doanh thu dịch vụ ROV sẽ giảm 15% với tỷ suất lợi nhuận gộp âm – Theo mô hình của mình, chúng tôi dự báo doanh thu của mảng này sẽ giảm 15% còn 1,48 nghìn tỷ đồng với tỷ suất lợi nhuận là -14%, bằng với năm 2016.

- Doanh thu của mảng dịch vụ cơ khí và xây lắp giảm 10% – Do một số dự án chính gồm dự án NH3-NPK của DPM, Nhà máy chế biến khí Cà Mau của GAS, dự án Sư Tử Trắng của Cửu Long JOC, Ghana FPSO của ENI SPA sẽ giải ngân mạnh trong năm 2017 nên chúng tôi cho rằng doanh thu mảng này sẽ chỉ giảm 10% xuống còn 7,67 nghìn tỷ đồng với tỷ suất lợi nhuận gộp giữ nguyên ở 5%.

- Doanh thu từ dịch vụ căn cứ cảng giảm 10% với tỷ suất lợi nhuận gộp giữ nguyên – Do ảnh hưởng của mảng dịch vụ cơ khí và xây lắp, chúng tôi dự báo doanh thu từ các dịch vụ này giảm 10% xuống còn 1.380 tỷ đồng với tỷ suất lợi nhuận gộp là 10%; tương đương năm 2016.

- Các công ty liên doanh đóng góp 612 tỷ đồng lợi nhuận (giảm 13,3%) – Chúng tôi dự báo lợi nhuận từ 5 công ty liên doanh sở hữu và cho thuê tàu FSO/FPSO với hợp đồng đã ký cố định thời hạn 10 năm sẽ xấp xỉ năm 2016 nhưng PV Shipyard (xây lắp, chuyển đổi, nâng cấp và sửa chữa các giàn khoan/cấu trúc ngoài khơi) sẽ ghi nhận lỗ 98,8 tỷ đồng so với lãi 1,6 tỷ đồng trong năm 2016.

- Hoàn nhập dự phòng dự báo là 140 tỷ đồng – Trong mô hình dự báo lợi nhuận của mình, chúng tôi dự báo trong năm 2017, PVS sẽ ghi nhận 140 tỷ đồng từ hoàn nhập dự phòng đối với các hợp đồng EPC đã hoàn thành, tương đương năm 2016.

Theo đó, chúng tôi dự báo EPS 2016 là 1.682đ, PE dự phóng 2017 là 10,6 lần trên giá cổ phiếu hôm nay và đây là mức định giá hợp lý theo quan điểm của chúng tôi.

- Cổ phiếu ngành sản xuất biến động trái chiều với HPG giảm trong khi HSG và NKG tăng. AAA; BMP; DQC; EVE; HHS; STK và TCM giảm trong khi PAC đóng cửa tại tham chiếu. CSM; DRC và RAL tăng trong khi TMT tăng trần.

Tin cổ phiếu – NKG mua lại 95% cổ phần của CTCP Ống Thép Nam Kim – HoSE báo cáo CTCP Thép Nam Kim (NKG) đã mua lại 95% cổ phần của CTCP Ống Thép Nam Kim bằng cách mua vào 600.000 cổ phiếu của công ty này với giá 100.000đ/cp. Theo đó, Ống thép Nam Kim trở thành công ty con của NKG từ ngày 30/11.

- Cổ phiếu BĐS và xây dựng nhìn chung tăng mặc dù VIC & BCI đóng cửa tại tham chiếu. CII; CTG; DIG; DXG; HBC; KBC; KDH và PC1 tăng. Trong khi CTI; NLG; SJS và TDH giảm.

Tin ngành – Chính phủ đã thương thảo với 23 trạm thu phí để giảm phí đường bộ – Theo cơ quan quản lý hiện tại đã có tổng cộng 23 dự án BOT giảm phí đường bộ đối với một số nhóm xe chẳng hạn như xe tải và các loại xe vận chuyển khác. Hiện Bộ GTVT quản lý 86 trạm thu phí BOT; ngoài ra có rất nhiều trạm thu phí khác thuộc quyền quản lý của chính quyền địa phương. Nhìn chung, Bộ GTVT chịu trách nhiệm quản lý phần lớn đường quốc lộ và đường bộ lớn. Trong khi đó chính quyền địa phương quản lý những đoạn đường quy mô nhỏ hơn. Và hầu hết các dự án trong diện được chỉ đạo giảm phí đường bộ có trạm thu phí nằm trên 5 quốc lộ quan trọng gồm Quốc lộ 1 (gồm cả đoạn từ TP HCM đến Trung Lương), QL5, QL51 và Đường Hồ Chí Minh (đoạn qua Tây Nguyên). Động thái này diễn ra sau khi nhiều công ty vận tải và logistic phản ánh việc chi phí vận tải tăng đặc biệt là đối với xe chạy đường dài.

Phí đường bộ giảm chủ yếu áp dụng cho xe tải – Mức phí đường bộ dành cho xe có trọng tải 10-18 tấn hoặc xe container dài 20 feet sẽ giảm từ 140.000đ/lượt/xe xuống còn 120.000đ/lượt/xe. Trong khi đó phí đường bộ cho xe có trọng tải trên 18 tấn và xe container dài 40 feet giảm từ 200.000đ/lượt/xe xuống còn 180.000đ/lượt/xe.

Chi phí đầu tư của nhiều dự án BOT thấp hơn dự toán đã tạo điều kiện cho việc giảm phí đường bộ - một nhân tố khác ảnh hưởng ở đây là chi phí đầu tư thực tế của nhiều dự án BOT (xây dựng – vận hành – chuyển giao) đường bộ chỉ bằng 70% dự toán ban đầu và Bộ GTVT đã có phương án giải quyết vấn đề này. Với hệ số IRR của các dự án là cố định, thì có 2 biến số ở đây là thời gian thu phí và mức phí. Một phương án ở đây giảm thời gian thu phí so với dự kiến ban đầu. Một phương án khác là giảm mức phí trong khi giữ nguyên thời gian thu phí. Vào tháng 8, chính phủ yêu cầu giảm phí đường bộ 10-15% đối với một số nhóm xe ở tổng cộng 45 trạm thu phí đang áp dụng mức phí trần theo Thông tư 59/2013/TT-BTC. Kể từ đó Bộ GTVT đã thương thảo với chủ đầu tư để giảm phí tại 23 trong số 45 trạm thu phí trên.

Chính sách trên không tác động quá lớn đến các công ty cơ sở hạ tầng niêm yết vì chỉ một số rất ít trạm thu phí của những công ty này bị ảnh hưởng – đối với các công ty cơ sở hạ tầng niêm yết có dự án BOT như CII, CTI và HUT, chúng tôi được biết ảnh hưởng từ quyết định giảm phí đường bộ đối với KQKD của các công ty này nói chung không lớn. Chẳng hạn HUT có 4 trạm thu phí tại miền Bắc và miền Trung và cả 4 trạm thu phí này không thuộc danh sách 23 trạm thu phí phải giảm phí. CTI chỉ có 1 trạm thu phí trên Quốc lộ 1 là phải giảm phí cho 2 nhóm xe với mức giảm 10-15%. Chúng tôi được biết điều này sẽ làm giảm 5% doanh thu hàng năm của trạm thu phí này.

CII có 1 trạm thu phí trên đoạn Phan Rang – Tháp Chàm sẽ bị ảnh hưởng kể từ năm sau do công ty dự kiến tăng phí tại trạm thu phí này theo Thông tư 159/2013/TT-BTC. Theo kế hoạch ban đầu, CII sẽ đưa dự án Phan Rang – Tháp Chàm giai đoạn 2 đi vào hoạt động từ năm sau và nâng phí lên mức cao nhất theo quy định trong Thông tư 159 (chẳng hạn phí áp dụng cho xe trọng tải trên 18 tấn là 200.000đ). Tuy nhiên với chính sách mới nói trên thì thay vì nâng phí từ 120.000đ lên 200.000đ như kế hoạch trước đây, công ty có thể sẽ chỉ nâng phí lên 180.000đ.

Chủ đầu tư vẫn được hưởng hệ số IRR cố định – Trong những trường hợp chi phí đầu tư không thấp hơn dự toán thì thời gian thu phí sẽ tăng lên do chính phủ cam kết để chủ đầu tư dự án được hưởng hệ số IRR cố định theo hợp đồng BOT. Ngoài ra còn có thêm ưu đãi liên quan đến phí quản lý và bảo trì.

Chính sách giảm phí có lợi một chút cho các công ty logistic – chúng tôi cho rằng những công ty logistic có đội xe tải sẽ hưởng lợi. Trong những công ty niêm yết, chúng tôi thấy có TMS, GMD và VSC. Tuy nhiên, việc giảm phí đường bộ sẽ không giảm chi phí cho các công ty vận tải vì các công ty này sẽ phải giảm cước cho chủ hàng là khách hàng của mình. Nhưng điều này sẽ làm tăng nhu cầu đối với dịch vụ vận tải bằng xe tải của các chủ hàng.

Quan điểm đầu tư – nói chung thông tin trên không đủ mạnh để thay đổi quan điểm tích cực của chúng tôi về cổ phiếu các công ty cơ sở hạ tầng hay quan điểm trung lập đối với các công ty logistic. Chúng tôi ưa chuộng CII (Khả quan) và CTI trong nhóm công ty cơ sở hạ tầng và VSC (Nắm giữ) trong nhóm công ty logistic.

Tin niêm yết – Novaland đăng ký niêm yết 589,369 triệu cổ phiếu trên HoSE – Sau khi chào bán riêng lẻ cổ phiếu trị giá 120 triệu USD, Novaland đã gửi hồ sơ đăng ký niêm yết cổ phiếu lên Sở Giao dịch chứng khoán TPHCM. Thời gian thực hiện và giá niêm yết vẫn chưa được công bố nhưng chúng tôi hiểu rằng việc niêm yết có thể được tiến hành vào cuối tháng này hoặc đầu tháng sau, sát với thời gian dự kiến ban đầu của công ty.

Novaland sẽ nằm trong top 11 cổ phiếu có vốn hóa lớn trên thị trường sau niêm yết – với giá phát hành riêng lẻ theo chúng tôi được biết là 50.000đ/cp, Novaland có vốn hóa thị trường là khoảng 29.468 tỷ đồng (tương đương 1.310 triệu USD), trở thành cổ phiếu lớn thứ 11 về vốn hóa niêm yết trên HoSE. Cho thấy khả năng cổ phiếu có thể được bổ sung vào rổ chỉ số VN30 trong tương lai với giả định cổ phiếu đáp ứng các tiêu chí khác như thanh khoản.

- Cổ phiếu ngành nông nghiệp và thủy sản nhìn chung giảm dẫn đầu là HAG; HNG; BFC; DPM; GTN; PAN; SBT và VFG trong khi VHC là mã tăng duy nhất.

- Cổ phiếu ngành dược phẩm biến động trái chiều và giảm với DHG & DMC giảm trong khi IMP và TRA đóng cửa tại tham chiếu.

- Cổ phiếu ngành dịch vụ tiện ích, logistic và vận tải biến động trái chiều với NT2 & PPC giảm trong khi VSH đóng cửa tại tham chiếu. ACV giảm trong khi NCT; GMD và VSC tăng. VNS cũng tăng.

Thị trường chứng khoán Việt Nam tăng nhẹ trong đó lực mua được duy trì từ phiên hôm qua đã gặp phải lực bán từ khối ngoại. Theo đó Vnindex đã không thể bật lên trên đường MA 100 ngày (hiện đang là ngưỡng kháng cự của Vnindex). GAS & PVD tăng trần là lý do chính giúp Vnindex tăng hôm nay trong khi thị trường chung diễn biến trái chiều.

Thị trường chứng khoán châu Á nói chung tăng nhờ giá dầu tăng mạnh đêm qua. Các đồng tiền biến động dè dặt hơn với đồng USD tiếp tục lình xình và giảm so với giỏ các đồng tiền tính theo tỷ trọng thương mại (chỉ số đô la ICE ở vào 101,380). So với đồng USD, đồng Euro mạnh lên một chút sau khi chạm đáy trong những ngày gần đây (tỷ giá EUR/USD ở vào 1,0607); đồng Bảng Anh mạnh lên nhưng nói chung vẫn nằm trong một biên độ hẹp (tỷ giá GBP/USD ở vào 1,2544); đồng Yên rung lắc sau khi giảm mạnh hôm qua (tỷ giá USD/JPY ở vào 114,26); đồng NDT cũng yếu đi sau khi mạnh lên gần đây (tỷ giá USD/CNY ở vào 6,8946).

Giá dầu tăng mạnh đêm qua và tiếp tục tăng hôm nay với giá dầu WTI trên hợp đồng tương lai ở vào 49,51USD/thùng vào cuối thời gian giao dịch trên thị trường châu Á. Sau nhiều thăng trầm, OPEC đã thống nhất cắt giảm đáng kể sản lượng tại cuộc họp quan trọng của khối này vào ngày hôm qua. OPEC đã quyết định cắt giảm nhiều hơn so với dự kiến một chút, là 1,2 triệu thùng/ngày kể từ tháng 1/2017 xuống còn 32,5 triệu thùng/ngày. Như vậy OPEC đã cắt giảm 3% sản lượng so với mức hiện tại là 33,64 triệu thùng/ngày. Như dự kiến Saudi Arabia sẽ có mức cắt giảm lớn nhất, là 500.000 thùng/ngày với Iraq sẵn sàng cắt giảm 200.000 thùng/ngày. Trong khi đó Iran vẫn được tăng sản lượng kể từ mức tháng 10, và đây được coi là chiến thắng cho đường lối cứng rắn của nước này. Nước xuất khẩu dầu ngoài OPEC là Nga cũng đã đồng ý cắt giảm sản lượng 300.000 thùng/ngày.

Đây là thỏa thuận cắt giảm sản lượng đầu tiên của OPEC kể từ 2008 và trên thực tế việc thực hiện thỏa thuận của OPEC trước đây cũng không nhất quán. Logic đằng sau thỏa thuận này là các bên không muốn giá dầu giảm trở lại xuống dưới 40USD/thùng và việc cắt giảm sản lượng sẽ đẩy nhanh đáng kể sự tái cân bằng cơ cấu trên thị trường thông qua giảm đáng kể tồn kho dầu trên thế giới trong khoảng thời gian vài quý. Và khi quá trình tái cân bằng đã thực sự diễn ra thì thỏa thuận cắt giảm sản lượng sẽ mất đi tầm quan trọng và khi đó các nước xuất khẩu dầu sẽ lại tự ý điều chỉnh sản lượng.

Như đã đề cập trước đây, chúng tôi cho rằng thỏa thuận cắt giảm sản lượng có thể giúp giá dầu tăng lên 55-60USD nhưng giá dầu sẽ khó có thể vượt qua ngưỡng này. Và với điểm hòa vốn đã giảm đáng kể thì các nhà sản xuất dầu đá phiến tại Mỹ có thể sẽ nâng đáng kể sản lượng khi giá tăng, từ đó khiến cho giá dầu khó có thể vượt lên trên mốc 60USD.

EIA công bố tồn kho dầu tại Mỹ cho tuần kết thúc ngày 25/11 giảm 900.000 thùng xuống còn tổng cộng là 488,1 triệu thùng. Số liệu này nói chung sát với ước tính của API đưa ra một ngày trước đó.

Về tin vĩ mô thế giới, Báo cáo việc làm hàng tháng tại Mỹ của ADP cho tháng 11 (theo dõi việc làm khu vực tư nhân) cho thấy có 216.000 việc làm được tạo ra; cao hơn nhiều so với dự báo là 165.000 việc làm. Báo cáo này thường được công bố trước báo cáo bảng lương phi nông nghiệp (theo dõi cả việc làm khu vực công) vài ngày; cho thấy báo cáo bảng lương phi nông nghiệp cũng sẽ tích cực.

Bộ Thương mại Mỹ công bố số liệu chi tiêu cho tiêu dùng tháng 10 tăng 0,3% so với tháng liền trước. Số liệu tháng 9 được điều chỉnh lên tăng 0,7% (số liệu trước điều chỉnh là tăng 0,5%). Chi tiêu cho tiêu dùng tại Mỹ chiếm 70% GDP và với số liệu công bố khả quan nói trên cho thấy nền kinh tế Mỹ sẽ tiếp tục tăng trưởng trong Q4. Trong khi đó chỉ số chi tiêu cho tiêu dùng cá nhân (PCE) tăng 0,2% so với tháng liền trước; bằng với tháng 9 và tháng 8. Đồng thời chỉ số này tăng 1,4% so với cùng kỳ; là mức tăng mạnh nhất kể từ tháng 10/2014 (tăng 1,2% trong tháng 9). Chỉ số PCE cốt lõi tăng 0,1% so với tháng liền trước và tăng 1,7% so với cùng kỳ. Đây là số liệu Fed thường dùng để đo lường lạm phát nên tác động của số liệu được công bố nêu trên đối với Fed đã quá rõ ràng.

Theo Bộ Thống kê Ấn Độ, GDP Q3 của nước ngày tăng trưởng 7,3% so với cùng kỳ; thấp hơn một chút so với dự báo là 7,5% nhưng cao hơn so với mức tăng trưởng của Q2 là 7,1%. Tuy nhiên dự kiến tăng trưởng GDP Q4 sẽ giảm tốc mạnh (dự báo là giảm xuống còn 6,5%) sau khi chính phủ bất ngờ quyết định loại tiền mệnh giá cao ra khỏi lưu thông khiến nền kinh tế bị xáo trộn mạnh trong ngắn hạn.

Về tin vĩ mô trong nước, chúng tôi thấy có thông tin sau:

PMI tháng 11 của Việt Nam tăng lên 54 điểm từ mức 51,7 điểm trong tháng 10

NIKKEI Markit đã công bố PMI tháng 11 của Việt Nam đạt 54 điểm, tăng so với mức 51,7 điểm trong tháng 10. Như vậy ngành sản xuất đã tăng trưởng 12 tháng liên tiếp với PMI tháng 11 đạt mức cao nhất trong một năm rưỡi qua. Điều này nhờ vào nhu cầu được cải thiện, có lẽ phần nào là do yếu tố mùa vụ. Giá đầu ra và đầu vào cũng tăng.

Sản lượng tăng trưởng mạnh mẽ nhờ đơn hàng mới tăng vững – Sản lượng tăng mạnh lên 53,8 điểm (tháng 10 giảm xuống 49,6 điểm). Đây là mức tăng mạnh mẽ nhất trong 16 tháng qua nhờ nhu cầu trong nước và xuất khẩu cải thiện; thể hiện qua việc đơn hàng mới tăng tháng thứ 3 liên tiếp và đạt mức tăng mạnh nhất kể từ tháng 5/2015. Đơn hàng xuất khẩu mới cũng tăng mạnh mẽ hơn.

Giá đầu vào và đầu ra tăng cho thấy công suất hoạt động của ngành sản xuất tăng – với đơn hàng mới tăng, các nhà sản xuất tiếp tục tuyển dụng thêm lao động trong tháng thứ 8 liên tiếp với tốc độ tuyển dụng mạnh mẽ hơn so với tháng liền trước. Ngoài ra hoạt động mua hàng cũng tăng với tốc độ mạnh nhất kể từ tháng 3/2011. Với nhu cầu tăng trong khi có một số báo cáo về tình trạng thiếu hụt nguồn cung, giá đầu vào đã tăng với tốc độ cao nhất trong vòng 30 tháng qua. Giá đầu ra cũng tăng với tốc độ mạnh nhất trong vòng một năm rưỡi qua.

(Nguồn: Công ty Chứng khoán HSC)

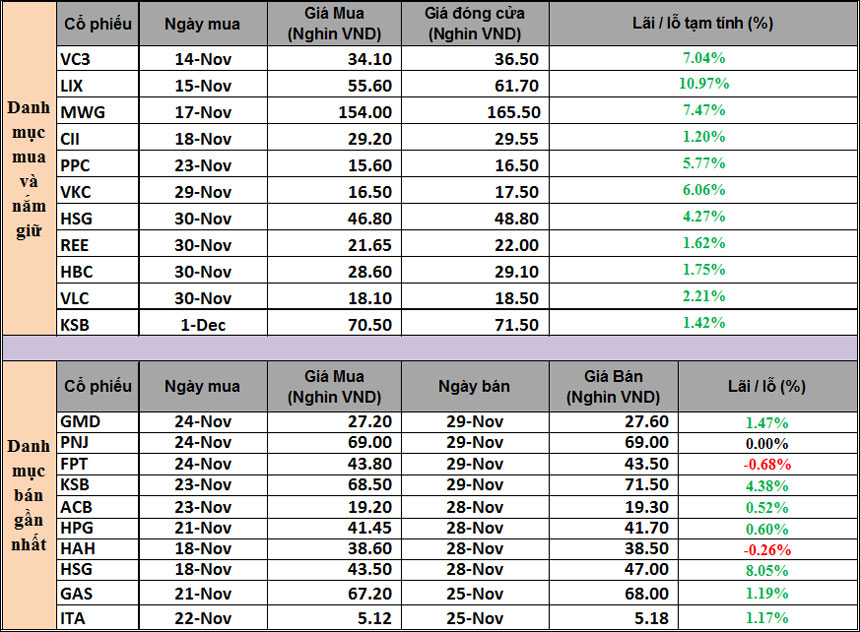

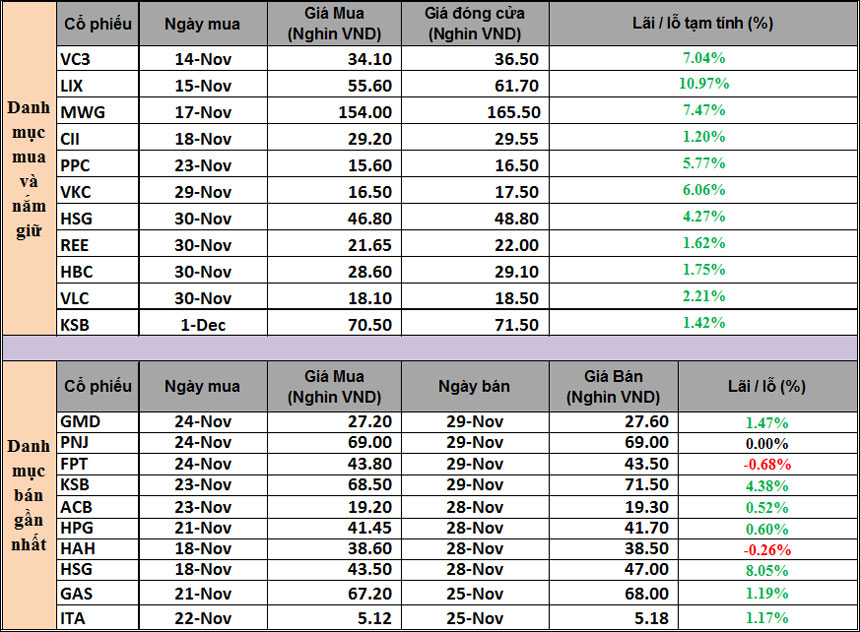

II. Danh mục Dautuxuhuong.com đã thực hiện ngày 01/12/2016

Để biết cách sử dụng sản phẩm Đầu tư theo xu hướng và cập nhật các thông số chi tiết của cổ phiếu trong

Danh mục mua và nắm giữ như điểm lực gom, điểm đà tăng, điểm thanh khoản, điểm cơ bản, điểm vốn hóa, các mức giá được phép mua cao nhất, mức giá dự kiến bán cao nhất, mức giá dự kiến cắt lỗ và khuyến nghị hành động ở phiên tiếp theo,… kính mời nhà đầu tư liên hệ với chúng tôi theo thông tin dưới đây để được tư vấn chi tiết và chuyên sâu nhất.

Email: [email protected]

Hotline/zalo/viber: 0986.307.486

Skype: Dautuxuhuong.com

Fanpage: https://www.facebook.com/dautuxuhuong

Đăng ký tham gia hội thảo

tại đây

Để biết cách sử dụng sản phẩm Đầu tư theo xu hướng và cập nhật các thông số chi tiết của cổ phiếu trong Danh mục mua và nắm giữ như điểm lực gom, điểm đà tăng, điểm thanh khoản, điểm cơ bản, điểm vốn hóa, các mức giá được phép mua cao nhất, mức giá dự kiến bán cao nhất, mức giá dự kiến cắt lỗ và khuyến nghị hành động ở phiên tiếp theo,… kính mời nhà đầu tư liên hệ với chúng tôi theo thông tin dưới đây để được tư vấn chi tiết và chuyên sâu nhất.

Email: [email protected]

Hotline/zalo/viber: 0986.307.486

Skype: Dautuxuhuong.com

Fanpage: https://www.facebook.com/dautuxuhuong

Đăng ký tham gia hội thảo tại đây

Để biết cách sử dụng sản phẩm Đầu tư theo xu hướng và cập nhật các thông số chi tiết của cổ phiếu trong Danh mục mua và nắm giữ như điểm lực gom, điểm đà tăng, điểm thanh khoản, điểm cơ bản, điểm vốn hóa, các mức giá được phép mua cao nhất, mức giá dự kiến bán cao nhất, mức giá dự kiến cắt lỗ và khuyến nghị hành động ở phiên tiếp theo,… kính mời nhà đầu tư liên hệ với chúng tôi theo thông tin dưới đây để được tư vấn chi tiết và chuyên sâu nhất.

Email: [email protected]

Hotline/zalo/viber: 0986.307.486

Skype: Dautuxuhuong.com

Fanpage: https://www.facebook.com/dautuxuhuong

Đăng ký tham gia hội thảo tại đây

Để nhận được các khuyến nghị cổ phiếu chuyên sâu, xác định điểm mua/bán, giá mục tiêu và giá cutlost Quý nhà đầu tư vui lòng liên hệ với các chuyên gia của Đầu Tư Xu Hướng theo một trong các cách sau:

- KÊNH ĐĂNG KÝ MỞ TÀI KHOẢN CHỨNG KHOÁN VÀ TƯ VẤN: TẠI ĐÂY

- Livechat ở bên góc phải màn hình.

- Hotline: 0986.307.486 hoặc 0985.879.385

- Skype: dautuxuhuong

- Email: [email protected]

- Fanpage: www.fb.com/dautuxuhuong/